Quartalsupdate

Konjunktur und Kapitalmärkte

Dr. Wolfgang von Heßling, Chief Economist der LGT Private Banking Europe, erklärt in unserem Video-Update, wie sich die globale Wirtschaft im dritten Quartal 2025 entwickelt hat und welche Rolle die Erwartung an die Notenbanken und die Zinsentwicklung im vierten Quartal spielen.

Was hat die Märkte im dritten Quartal 2025 bewegt?

Auch das dritte Quartal war von erhöhter Unsicherheit und Schwankungen an den internationalen Finanzmärkten geprägt. Während geopolitische Konflikte, volatile Rohstoffpreise, KI-Boom und die Auswirkungen der US-Handelspolitik weiterhin dominierten, kamen von Konjunktur und Geldpolitik nur vorsichtige positive Signale. Marktteilnehmer suchten Orientierung in einem Umfeld mit zögerlicher wirtschaftlicher Erholung und hartnäckiger Inflation.

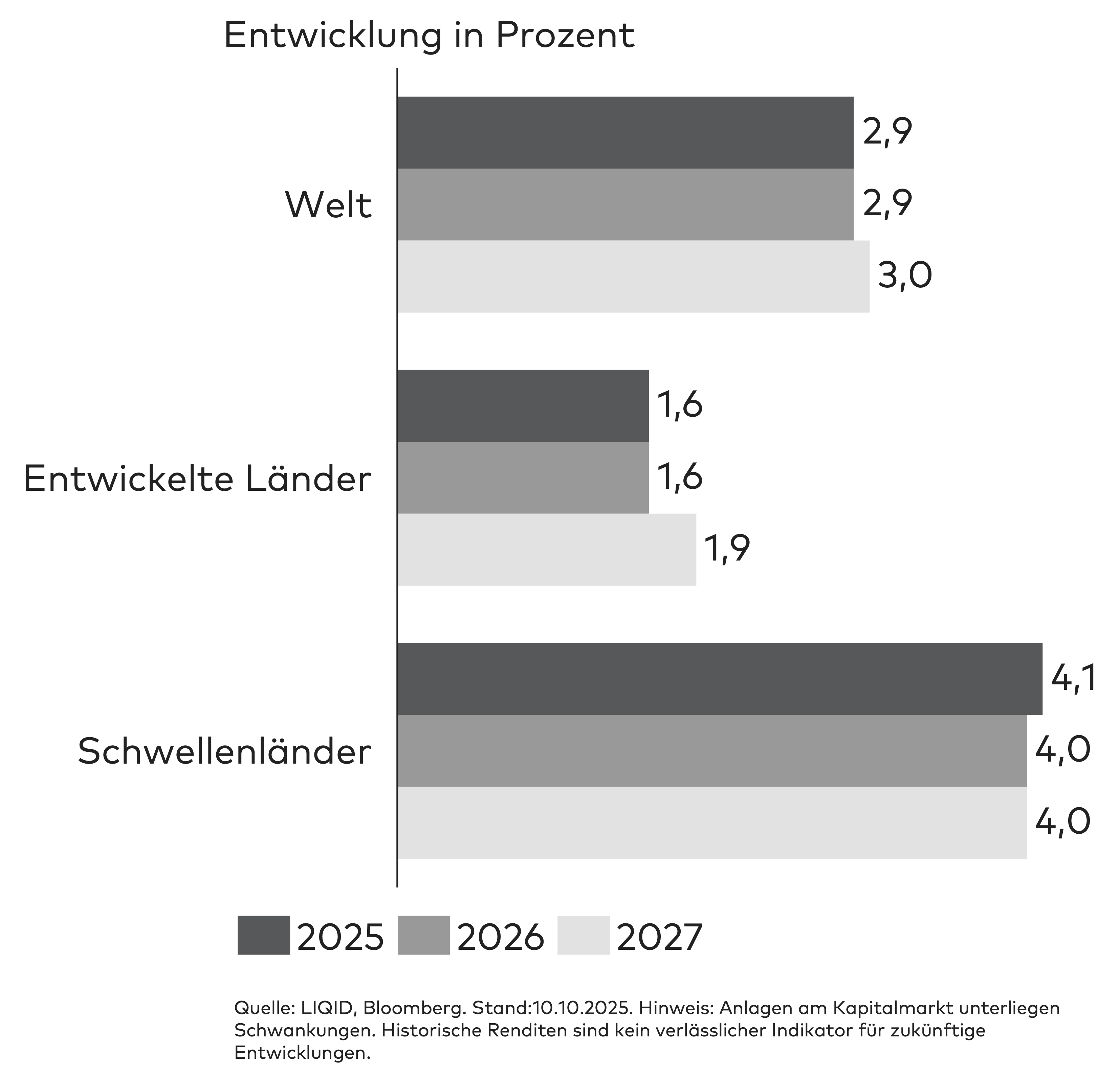

Wachstum und Konjunktur

Die Weltwirtschaft zeigte im dritten Quartal nur verhaltene Dynamik. Während das deutsche Bruttoinlandsprodukt (BIP) laut neuen Prognosen für 2025 nur minimal anstieg und der Aufschwung im Euroraum weiter auf sich warten ließ, profitierten einzelne Sektoren punktuell von staatlichen Fördermaßnahmen und leicht anziehendem Privatkonsum.

In den USA sorgten die nachwirkenden Zölle und außenpolitischen Spannungen für ein schwächeres Expansionstempo, sodass die globale Konjunkturerholung ins Stocken geriet. Die Unsicherheit, verbunden mit anhaltend schwacher Investitionsbereitschaft, schlug sich insbesondere in der Industrieproduktion und im Außenhandel nieder. Erst zum Quartalsende nahmen die Hoffnungen auf eine graduelle Erholung, gestützt durch fiskalpolitische Impulse, wieder leicht zu.

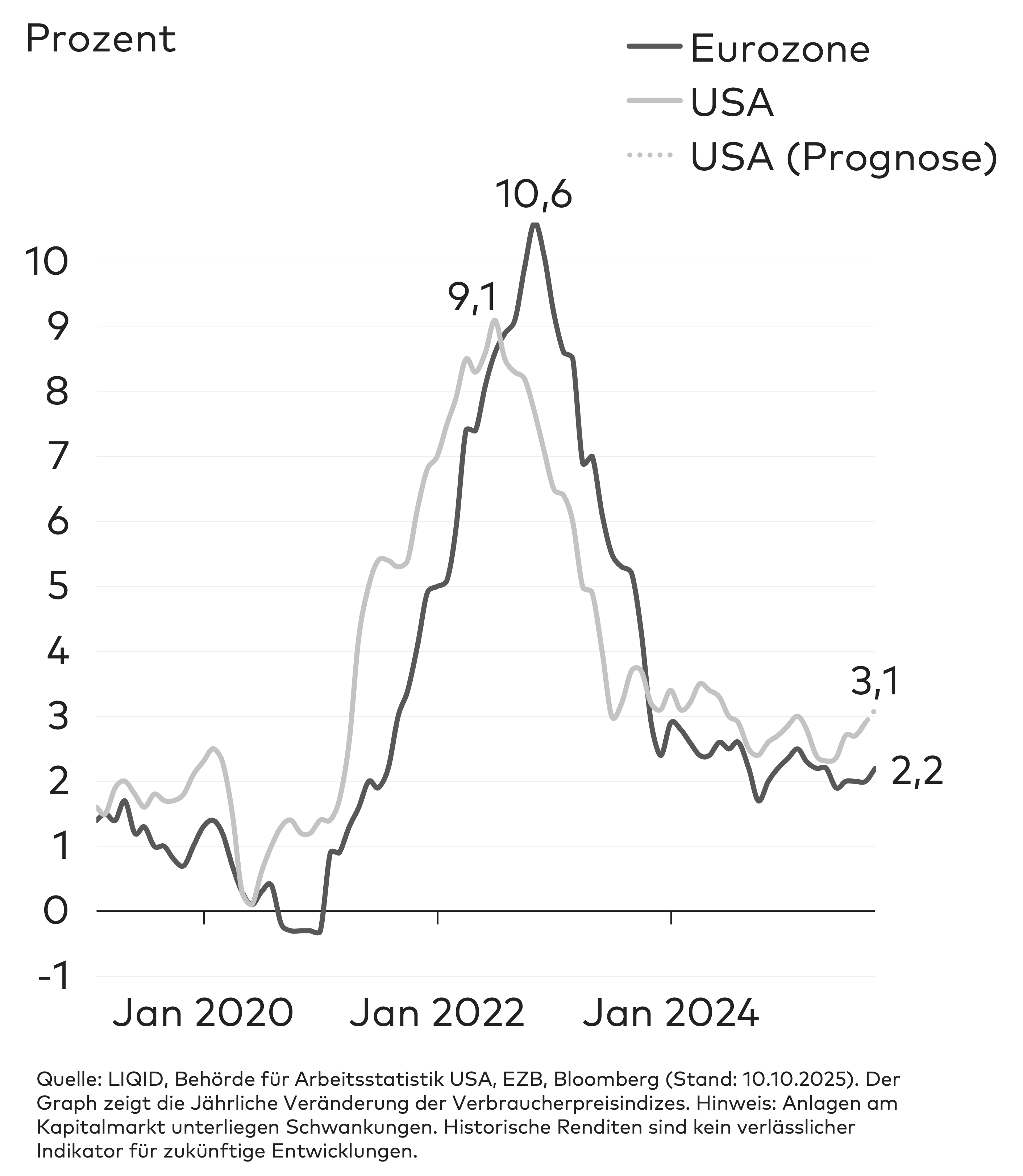

Geldpolitik und Inflation

Die Inflationsraten zeigten im dritten Quartal keinen einheitlichen Trend: Während sich die Teuerung in Deutschland laut aktuellen Prognosen auf einen Jahresschnitt von etwa 2 Prozent einpendelte, verharrte sie im Euroraum leicht darüber. Österreich beispielsweise musste nach dem Auslaufen der Energiepreisbremsen eine spürbare Inflation von 3,5 Prozent verkraften, was die Preisdynamik im Dienstleistungssektor anfachte.

Die Europäische Zentralbank und andere Notenbanken beließen die Leitzinsen weitgehend unverändert, kommunizierten aber ihre erhöhte Wachsamkeit bezüglich unerwarteter Preisschübe. In den USA blieb die Inflation oberhalb des FED-Ziels. Dennoch erfolgte eine Zinssenkung um 25 Basispunkte in den Korridor von 4 bis 4,25 Prozent, mit welcher die FED auf schwache Arbeitsmarkt- und Konjunkturdaten reagierte. Die Märkte reagierten empfindlich auf geldpolitische Kommentare und Überraschungen in der Inflationsentwicklung.

Quellen: LIQID, LGT, Bloomberg.

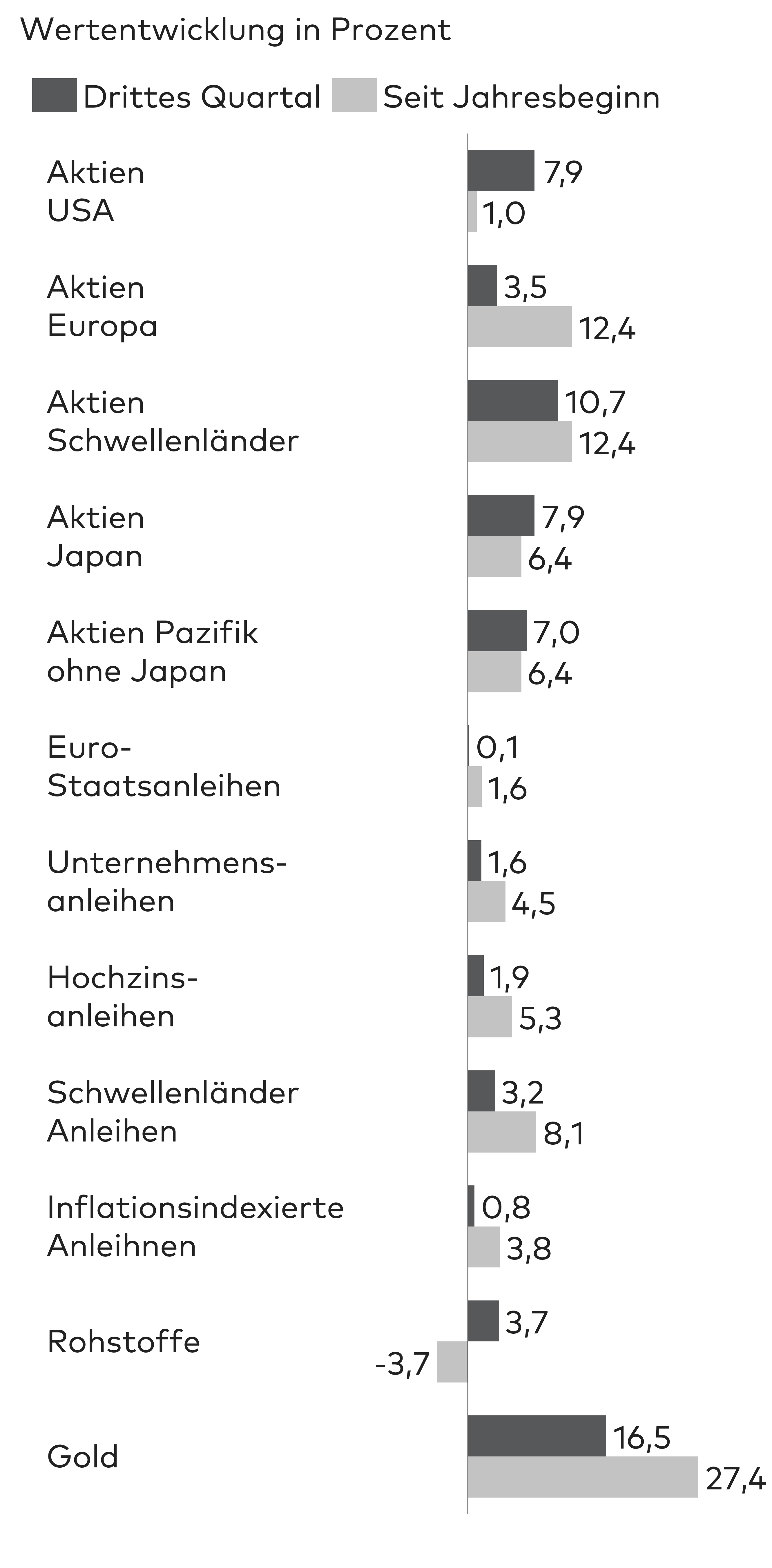

Wie haben sich die einzelnen Anlageklassen entwickelt?

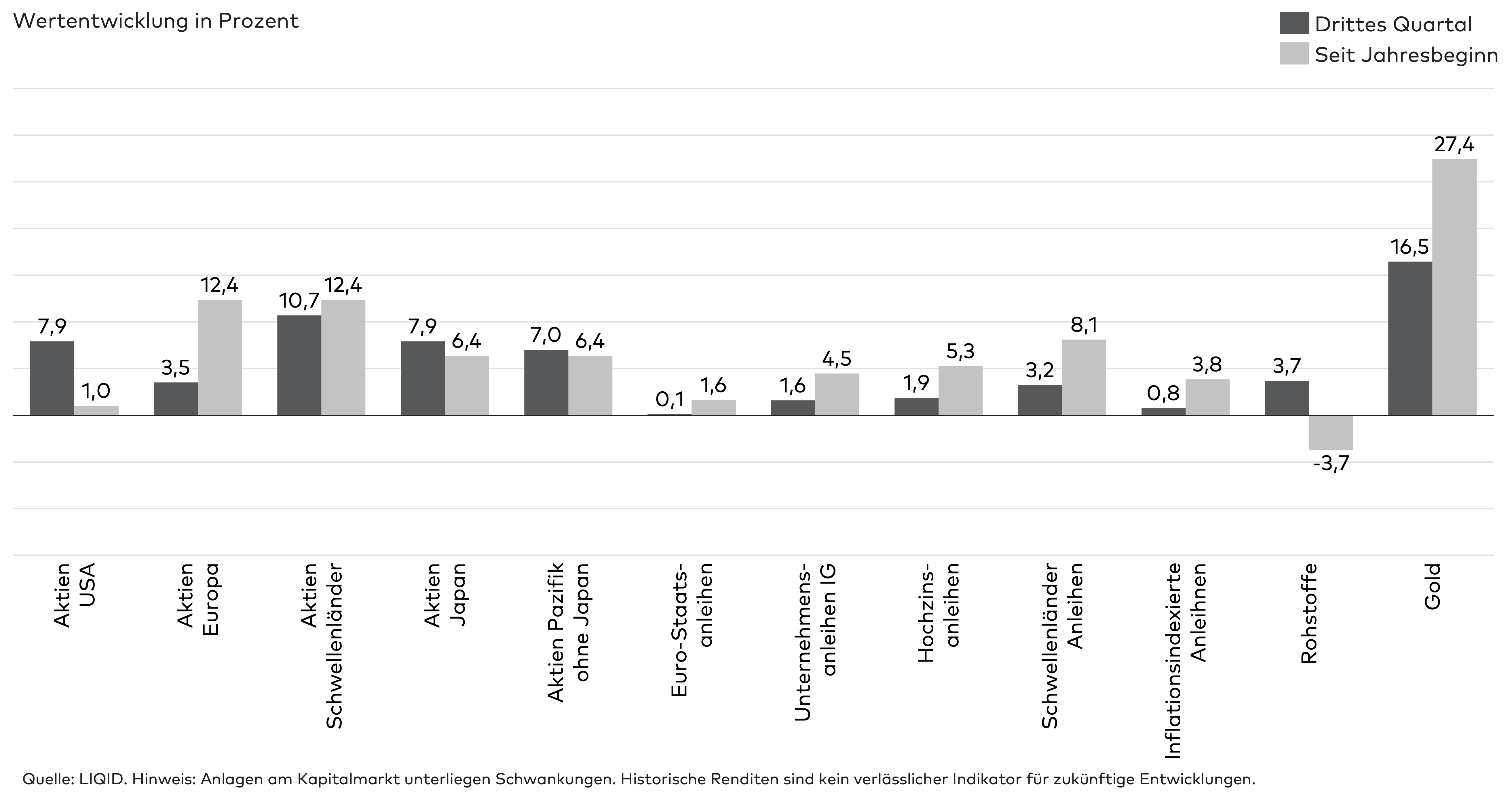

Im dritten Quartal 2025 erzielten Aktienmärkte weltweit trotz wirtschaftlicher Unsicherheiten teils deutliche Kursgewinne, getragen vor allem von KI-getriebenen US-Technologiewerten und einer positiven Entwicklung in Asien. Gold erreichte neue Höchststände als „sicherer Hafen”, während Rohstoffe insgesamt zulegten. Der Euro-Wechselkurs wirkte sich jedoch dämpfend auf die Performance vieler Anlagen aus.

Die Aktienmärkte zeigten sich insgesamt unbeeindruckt von wirtschaftlichen Problemen und beendeten das Quartal deutlich im Plus. Unsicherheiten spiegelten sich dennoch in vereinzelten Korrekturen und einer ausgeprägten Sektor-Divergenz – defensive Werte und KI-getriebene Technologieunternehmen entwickelten sich häufig besser als zyklische Branchen.

In Europa zeigten die Leitindizes DAX und MDAX im dritten Quartal eine breite Spanne: Einige Einzelwerte erzielten zweistellige Kursgewinne, während andere deutliche Rückgänge von über 20 Prozent verzeichneten. Die Bandbreite der Wertentwicklung unterstreicht die heterogene Marktlage, die sich vor allem auf Unternehmensnachrichten und Branchentrends zurückführen lässt.

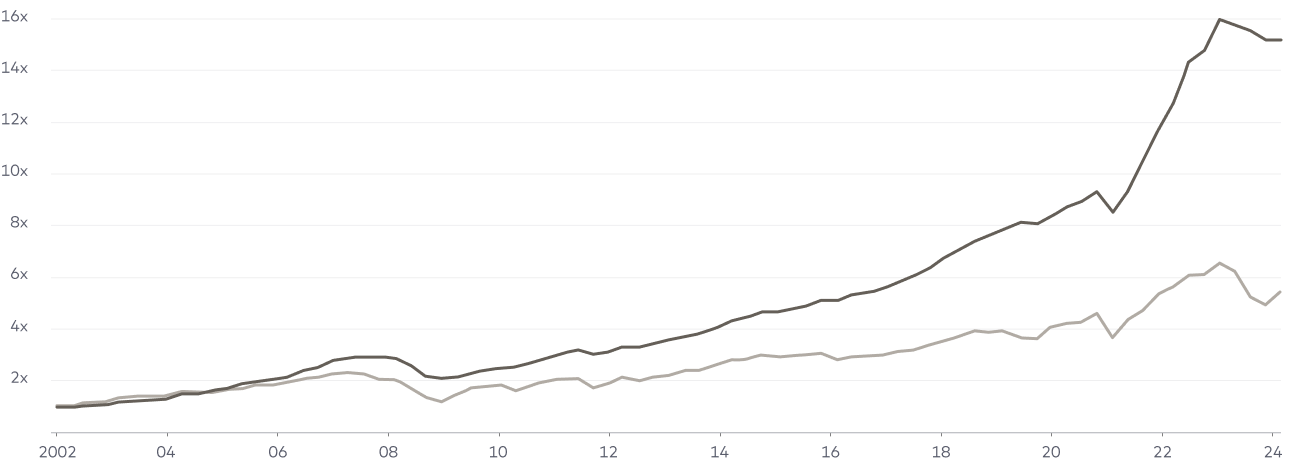

Nach überraschend starken Unternehmensgewinnzahlen performten US-Aktien insgesamt robust und profitierten besonders stark von der anhaltenden Dynamik im Technologiesektor. Der KI-Boom bleibt das herausragende Thema bei US-Titeln: Während sich viele andere Sektoren schwankungsanfällig zeigten, sorgte die Nachfrage nach künstlicher Intelligenz, Cloud-Lösungen und Datenanalyse für kontinuierliche Impulse und neue Höchststände bei einigen Branchengrößen.

Das asiatische Aktiensegment zeigte im dritten Quartal eine insgesamt positive Entwicklung. Japan erreichte erneut Höchststände, wurde jedoch auch von Sorgen um steigende Zinsen beeinflusst. Eine positive Wirtschaftsentwicklung mit Wachstumsraten von fast 6 Prozent im Q2 trieb in China die Aktienmärkte an. Auch die Märkte in Südkorea und Taiwan wurden gestützt durch die hohe Nachfrage nach Halbleitern und Digitalisierung.

Im dritten Quartal war der Anleihemarkt weiterhin von vorsichtiger Zentralbankpolitik, hartnäckiger Inflation und einer nur langsam nachlassenden Unsicherheit geprägt. Die Renditen vor allem bei langlaufenden Staatsanleihen stiegen leicht, während Investment-Grade-Unternehmensanleihen sich im internationalen Vergleich stabil behaupteten. Kurzlaufende Anleihen und Hochzinsanleihen boten relative Stabilität, da Anleger das Umfeld offener Zins- und Konjunkturperspektiven selektiv nutzten.

Gold blieb weiterhin auf hohem Niveau sehr gefragt und festigte seine Rolle als „sicherer Hafen” in einem von geopolitischen Spannungen geprägten Umfeld. Der Goldpreis erreichte neue Allzeithochs, gestützt durch Zinssenkungen, eine Abwertung des US-Dollars und verstärkte Käufe durch Zentralbanken.

Rohstoffe insgesamt konnten im dritten Quartal nach einer zuvor schwächeren Phase eine positive Performance verzeichnen. Insbesondere Industriemetalle profitierten von einer leichten Erholung der globalen Industrieproduktion und Nachfrageerholung in China, während die Ölpreise angesichts anfänglicher Konflikteskalationen im Nahen Osten stark schwankten, sich am Quartalsende allerdings etwas stabilisierten.

Quellen: LIQID, LGT, Bloomberg.

Was hat die Märkte im dritten Quartal 2025 bewegt?

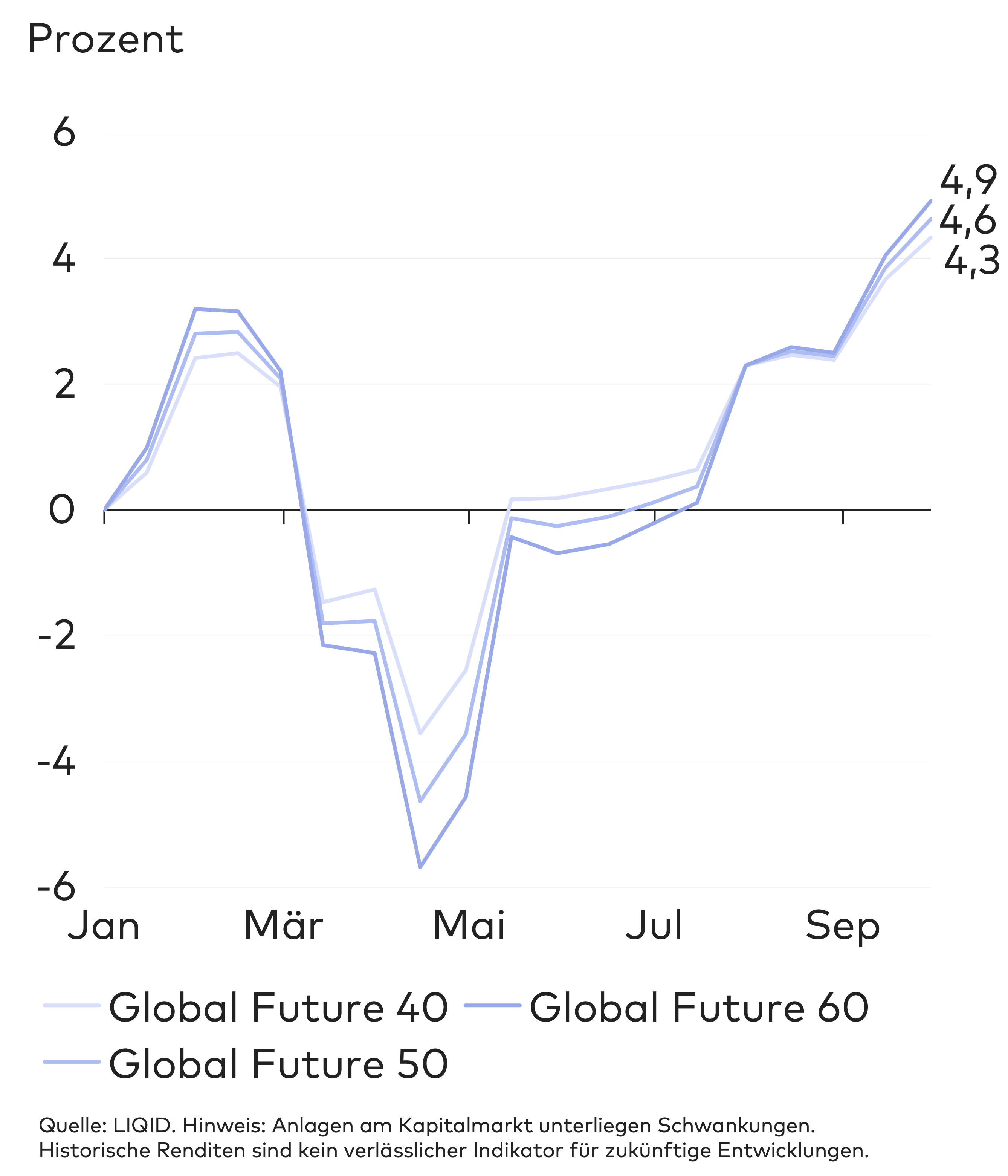

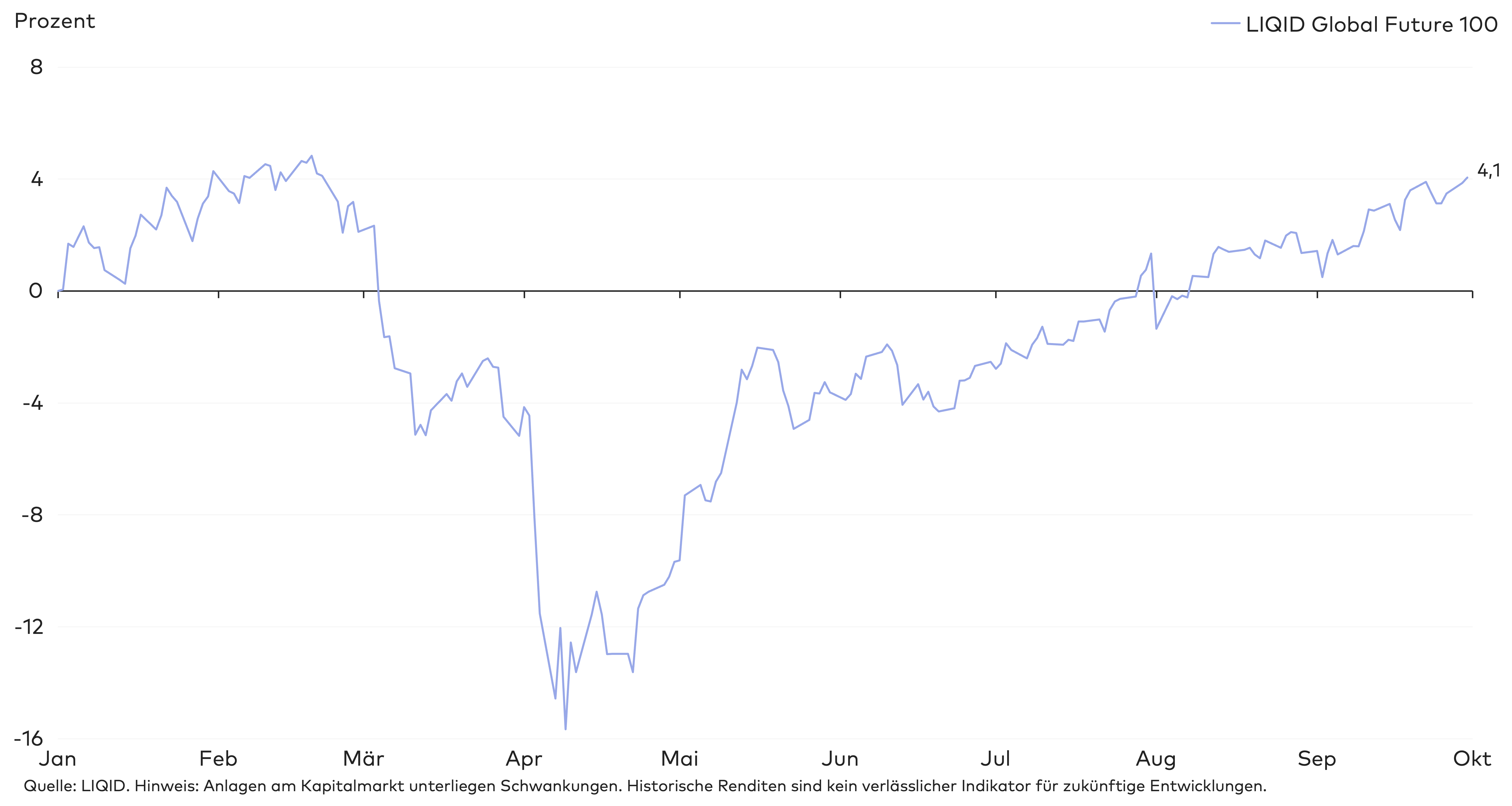

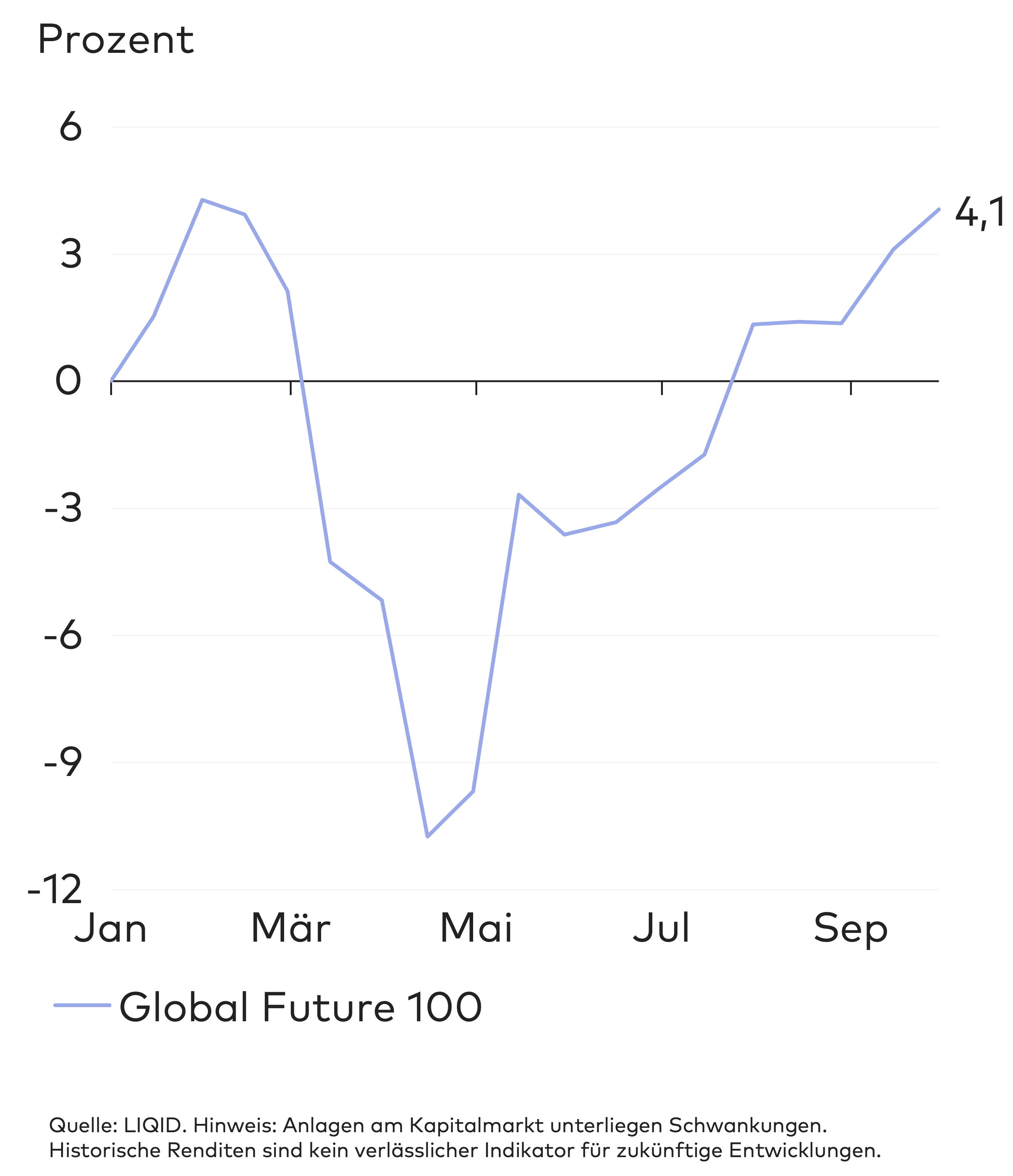

Das dritte Quartal verlief für Aktien und Edelmetalle ausgesprochen positiv. Entsprechend konnten auch die LIQID Global Future Strategien deutlich zulegen. Je nach Aktienquote lag die kumulierte Wertentwicklung seit Jahresbeginn zwischen 3,4 Prozent und 5,1 Prozent. Die Verluste aus dem starken Marktabschwung im April konnten im Laufe des Sommers vollständig aufgeholt werden. Ein dämpfender Faktor bleibt jedoch die Aufwertung des Euro gegenüber dem US-Dollar, die sich weiterhin negativ auf die Rendite auswirkt.

Die Entwicklung der einzelnen Anlageklassen spiegelt sich deutlich in der Performance der von LIQID eingesetzten Anlageinstrumente wider. Innerhalb der Aktienallokation verzeichneten der SPDR S&P 500 Leaders ETF und der iShares MSCI Emerging Markets Socially Responsible ETF mit einem Wertzuwachs von 9,1 Prozent bzw. 8,5 Prozent im dritten Quartal die mit Abstand stärkste Performance. Auch die übrigen Aktien-ETFs entwickelten sich positiv und erzielten Renditen zwischen 3,3 und 6,8 Prozent. Lediglich der ETF für die Region Pazifik ex Japan schloss das Quartal mit einem leichten Minus ab.

Im Bereich festverzinslicher Wertpapiere überzeugte insbesondere der BNP Paribas Easy JPM ESG EMBI Global Diversified Composite ETF (Schwellenländeranleihen) mit einem Plus von 3,4 Prozent. Bis auf die Position in inflationsindexierten Anleihen verzeichneten alle Anleihen-ETFs eine positive Wertentwicklung.

In den LIQID Global Future Strategien ist der Bereich alternativer Anlagen ausschließlich über Xetra-Gold abgebildet. Diese Position entwickelte sich im dritten Quartal besonders stark und erzielte eine Rendite von 11,1 Prozent.

Im bisherigen Jahresverlauf haben die LIQID Global Future Strategien relativ zu ihren Benchmarks sehr gut abgeschnitten. In allen Risikoklassen außer der 100-Strategie lag die kumulierte Rendite der LIQID Strategien über den jeweiligen Vergleichswerten.

.jpg)