Quartalsupdate

Was hat die Märkte im vierten Quartal 2024 bewegt?

Kein Thema dominierte das Marktgeschehen im letzten Quartal des Jahres stärker als die US-Präsidentschaftswahlen. Donald Trump sicherte sich nicht nur eine zweite Amtszeit im Oval Office, sondern kann mit den republikanischen Mehrheiten in beiden Kammern des US-Kongresses künftig durchregieren. Bei Anleihen machte sich das Wahlergebnis und damit einhergehend die Aussicht auf Deregulierung sowie Steuererleichterungen positiv bemerkbar. Risikoaufschläge bei Unternehmensanleihen sanken auf mehrjährige Tiefststände. Die US-Aktienmärkte nahmen das Wahlergebnis zunächst wohlwollend auf, wenngleich die Pläne der neuen Administration mittelfristig gewisse Risiken für die US-Volkswirtschaft bergen. Europäische Aktien gerieten angesichts angedrohter Einfuhrzölle unter Druck.

Wachstum und Konjunktur

Das Jahr 2024 brachte für die USA unerwartet gutes Wachstum, nahe des langfristigen Trends. Insbesondere entlang der KI-Wertschöpfungskette überzeugten Unternehmen mit starker Gewinnentwicklung. Auch der US-Konsum blieb robust und das trotz einer anfänglichen Abkühlung am Arbeitsmarkt. Diese Abkühlung in Kombination mit der sinkenden Inflation veranlasste die US-Zentralbank FED dazu, ab September einen Zinssenkungszyklus einzuleiten.

Die Länder der Eurozone hatten im abgelaufenen Jahr mit einigen Problemen zu kämpfen. Insbesondere schwächelnde Exporte und ausbleibende Investitionstätigkeiten hemmten die Entwicklung. Trotzdem prognostizierte die EU-Kommission für das Gesamtjahr 2024 noch etwa 0,8 Prozent Wachstum. Für das europäische Schwergewicht Deutschland stehen die Zeichen weiterhin auf Rezession, mit etwa 0,1 Prozent nachlassender Wirtschaftsleistung. Für 2025 prognostiziert die Kommission sowohl für die Eurozone als auch für Deutschland wieder wirtschaftliches Wachstum.

Geldpolitik und Inflation

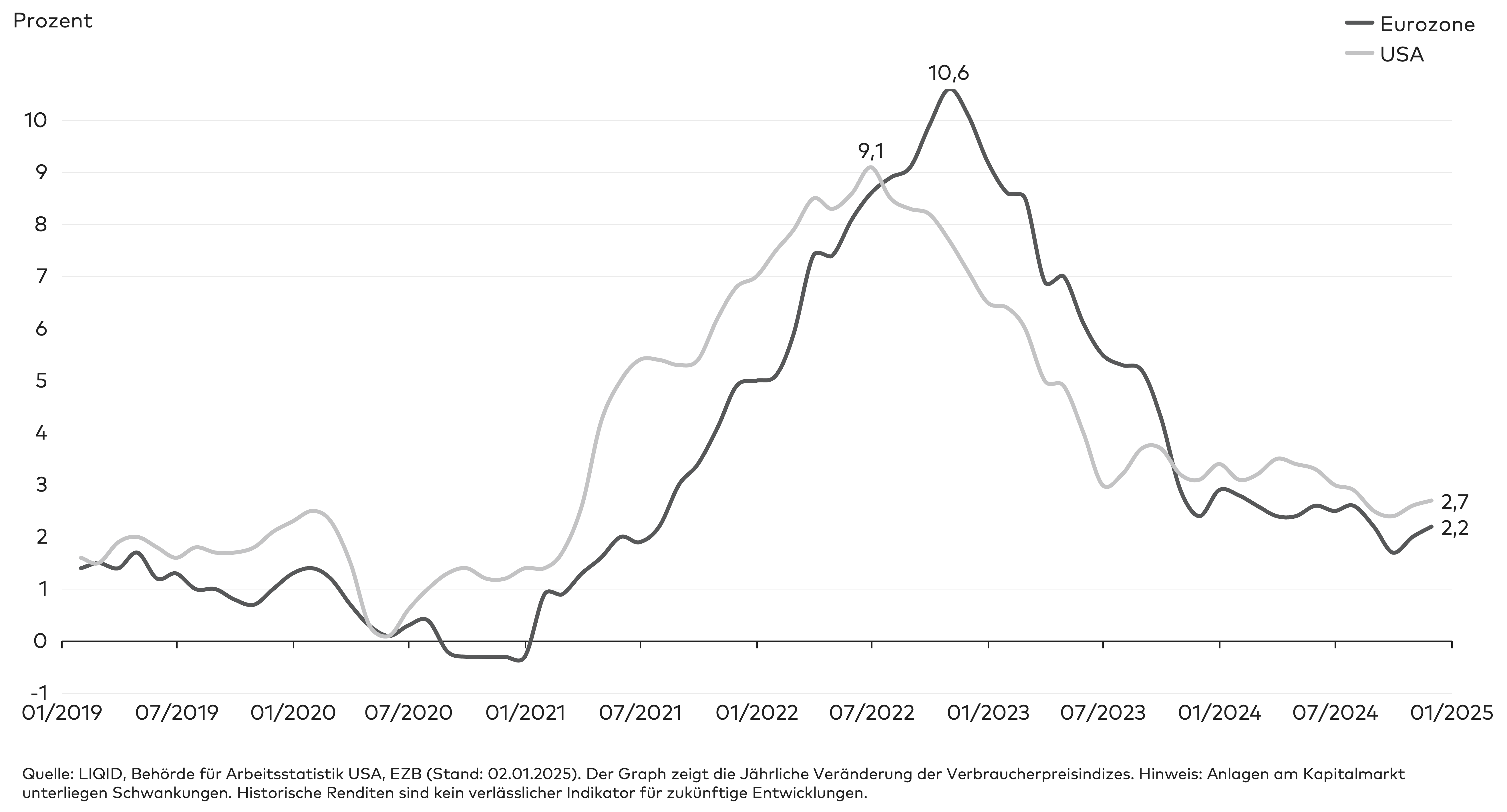

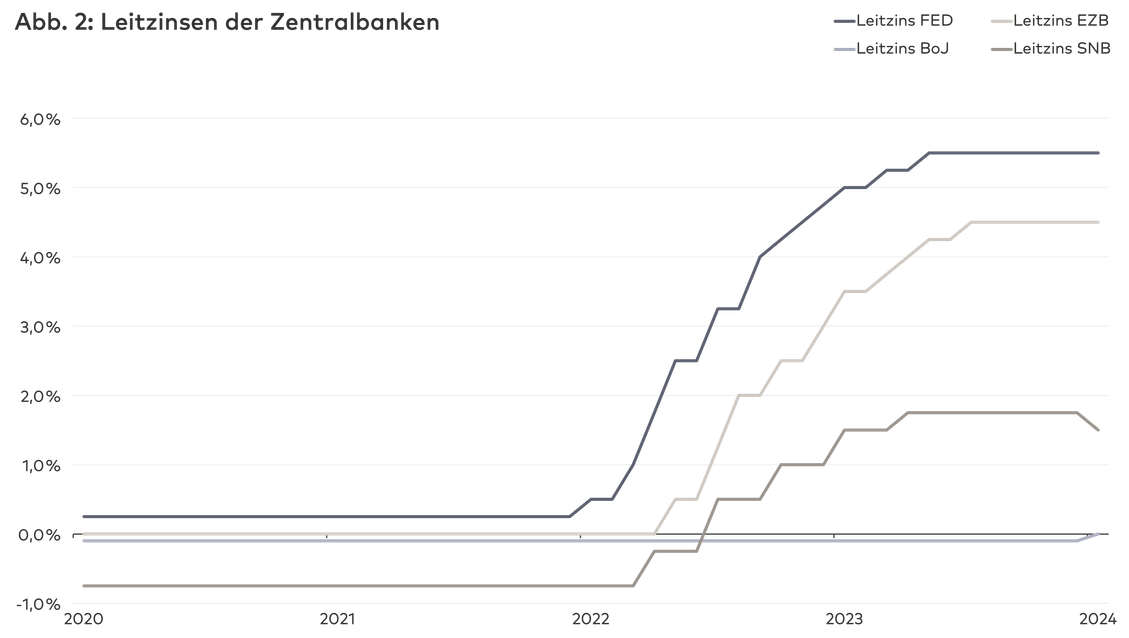

Der positive Jahrestrend der Inflationsentwicklung in den USA und der Eurozone geriet im vierten Quartal ins Stocken. In den USA stieg die Teuerungsrate von 2,4 Prozent im September auf 2,7 Prozent im November. Trotzdem zeichnet sich das zurückliegende Jahr durch eine deutliche Entschärfung der Situation aus. Die US-Notenbank FED senkte deshalb auch im vierten Quartal die Leitzinsen wie erwartet um insgesamt 0,5 Prozent. Für das kommende Jahr gehen die Märkte von Zinssenkungen in Höhe von 0,5 Prozent aus.

Die Markterwartungen für das vierte Quartal erfüllte auch die Europäische Zentralbank mit zwei Leitzinssenkungen zu je 25 Basispunkten. Allerdings stieg die Inflationsrate vom Tiefststand im September auf 2,4 Prozent im Dezember an, was sich u. a. auf Basiseffekte bei den Energiepreisen zurückführen ließ. Im Gegensatz zur FED dürfte die EZB 2025 den Zinspfad aus diesem Jahr beibehalten.

Quelle: LIQID, LGT, Bloomberg.

Wie haben sich die einzelnen Anlageklassen entwickelt?

Das vierte Quartal zeigte eine uneinheitliche Entwicklung über die verschiedenen Anlageklassen und Subsegmente hinweg. Der klare positive Trend setzte sich in nur wenigen Bereichen fort. An den Anleihenmärkten führten steigende Renditen zu Kursverlusten. Auch an den Aktienmärkten war die Entwicklung durchwachsen: Während die Präsidentschaftswahl in den USA eine Welle der Euphorie auslöste, blieben die Renditen in Europa, den Schwellenländern und der Pazifik-Region hinter den Erwartungen zurück. Auf Quartalssicht konnten US-Aktien die beste Performance erzielen, gefolgt von Rohstoffen und Gold. Trotz vereinzelter Rücksetzer zum Jahresende bleibt festzuhalten: Das Börsenjahr 2024 war für Anlegende ein außergewöhnlich positives.

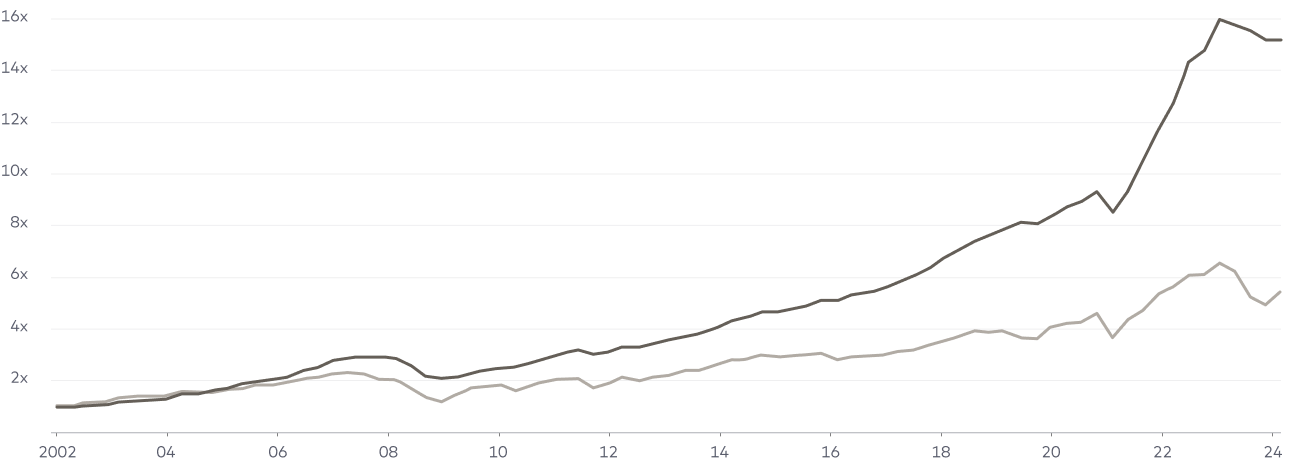

Die Aktienmärkte zeigten sich im vierten Quartal erneut volatiler als noch im ersten Halbjahr. Beflügelt von der Wiederwahl Donald Trumps und einer positiven Berichtssaison erreichten US-Aktien mehrere neue Allzeithochs. Bemerkenswert ist, dass die Performance im vierten Quartal fast ein Drittel der Jahresrendite von US-Aktien beisteuerte. Die hohen Bewertungen und die Konzentration auf einige wenige US-Titel bergen allerdings weiterhin Risiken. Dies zeigte sich deutlich, als der S&P 500 nach einem Statement des FED-Vorsitzenden Jerome Powell innerhalb eines Tages fast 3 Prozent verlor. Europäische Aktien konnten im vierten Quartal dagegen nicht überzeugen. Mit einem bescheidenen Gewinnwachstum fielen sie im globalen Vergleich zurück. Nach dieser enttäuschenden Entwicklung bieten niedrigere Zinsen, ein schwächerer Euro und attraktive Bewertungen zusätzliches Aufholpotenzial, denn europäische Aktien sind heute rund 40 Prozent niedriger bewertet als ihre US-Pendants – ein Abschlag in Rekordhöhe. Schwellenländeraktien blieben im vierten Quartal weitgehend unverändert, da die Wahl Trumps und die damit verbundene Aussicht auf Handelszölle sowie ein stärkerer US-Dollar Belastungen darstellen. Auf Jahressicht konnten sie dennoch eine deutlich bessere Performance als ihre europäischen Pendants erzielen.

Die Anleihenmärkte blieben im vierten Quartal größtenteils in einer Seitwärtsbewegung gefangen, mit Ausnahme von Schwellenländeranleihen. Diese erzielten starke Kurszuwächse. Während die Zinssenkungen der FED und EZB im dritten Quartal noch für Kursgewinne sorgten, zeigten die zwei weiteren Zinssenkungen der Zentralbanken in diesem Quartal kaum Einfluss auf die Performance der Anlageklasse. Dennoch fiel das kurze Ende der Zinskurve weiter, getrieben durch die erneuten Leitzinssenkungen, und wird voraussichtlich auch 2025 weiter nachgeben. Das Jahr 2024 war insgesamt von außergewöhnlich hoher Zinsvolatilität geprägt, da die Märkte zunehmend eine mögliche Zinswende seitens der Zentralbanken einpreisten. Diese Unsicherheiten beeinflussten die Kursentwicklungen in vielen Segmenten und ließen Investoren vorsichtiger agieren.

Rohstoffe zeigten sich im vierten Quartal von ihrer starken Seite und erzielten mit fast 7 Prozent mehr als die Hälfte ihrer Jahresperformance. Besonders in den letzten beiden Monaten des Jahres stiegen Rohstoffe stark und wurden durch die anhaltend positive Entwicklung bei Energie und Edelmetallen angetrieben. Gold setzte seine beeindruckende Rally fort und erzielte 2024 die beste Jahresperformance seit 2010. Dabei unterstrich es erneut seine Rolle als „sicherer Hafen” in Zeiten wirtschaftlicher und geopolitischer Unsicherheit. Die Nachfrage wurde durch mehrere Faktoren gestützt, darunter starke Käufe durch Zentralbanken, die geldpolitische Lockerung der FED und EZB sowie die anhaltende geopolitische Instabilität. Diese Entwicklung dürfte auch 2025 anhalten.

Quelle: LIQID, LGT, Bloomberg.

Was hat die Märkte im vierten Quartal 2024 bewegt?

LIQID Income hat sich auch im vierten Quartal 2024 erwartungsgemäß positiv und wenig volatil entwickelt. Innerhalb des Portfolios erzielten die ETFs für ultrakurze Unternehmensanleihen (Amundi Euro Corp 0–1Y ESG und iShares EUR Ultrashort Bond UCITS ETF EUR) die stärksten Wertzuwächse in Höhe von 0,91 und 0,84 Prozent. Der aktiv gesteuerte Geldmarktfonds (Pictet Short-Term Money Market Fonds) erzielte eine Rendite von 0,83 Prozent. Der aktiv gesteuerte ETF für ultrakurze Euro-Staatsanleihen (J.P. Morgan EUR Ultra-Short ETF) kam auf ein Plus von 0,82 Prozent. Der ETF für Euro-Staatsanleihen (Amundi ETF Gov 0–6M Euro ETF) brachte im Berichtszeitraum einen Zuwachs von 0,77 Prozent ein. LIQID Income erzielte im vierten Quartal eine kumulierte Rendite von 0,75 Prozent.

Aktuelle Allokation von LIQID Income

Im vierten Quartal setzten die Zentralbanken ihren Zinssenkungszyklus fort. Die Europäische Zentralbank senkte die Zinsen im Oktober und Dezember um jeweils 0,25 Prozent, damit liegt der Einlagenzins aktuell bei 3,0 Prozent. Die US-Notenbank FED tat es der EZB gleich und senkte ebenfalls zweimal die Zinsen um 25 Basispunkte im vierten Quartal. Auch für das Jahr 2025 rechnen Ökonomen und Marktteilnehmer mit weiteren Zinssenkungen. Mit sinkenden Leitzinsen geht auch ein Rückgang des Geldmarktzinssatzes und somit Tages- und Festgeld einher. In einem solchen Umfeld bietet LIQID Income gegenüber reinen Geldmarktanlagen einen echten Mehrwert, da das Portfolio erst mit einiger Verzögerung auf die niedrigeren Einlagezinsen reagiert.

Wie im vorherigen Quartal haben wir die strategische Anlageaufteilung von LIQID Income unverändert beibehalten. Die aktuelle Allokation sieht weiterhin wie folgt aus: Geldmarktinstrumente machen weiterhin circa 15 Prozent des Portfolios aus. Hinzu kommen 54 Prozent (ultra-)kurzlaufende Unternehmensanleihen mit sehr gutem Kreditrating. Die verbleibenden 30 Prozent entfallen auf Euro-Staatsanleihen mit sehr kurzer Restlaufzeit bzw. auf die operative Cash-Quote (1 Prozent).

.jpg)