Quartalsupdate

Was hat die Märkte im dritten Quartal 2024 bewegt?

Im Jahr 2024 lag der Fokus der Marktteilnehmer vor allem auf der Frage, ob eine sogenannte „sanfte Landung” der US-Wirtschaft gelingt. Da die wirtschaftliche Dynamik im ersten Halbjahr positiv überraschte, musste die Hoffnung auf Zinssenkungen in die zweite Jahreshälfte verschoben werden. Die Aktienmärkte ließen sich davon nicht verunsichern; Anleihen reagierten dagegen eher mit steigenden Renditen, was zu seitwärts laufenden Kursen führte. Dieses Bild drehte sich im dritten Quartal, nachdem es am US-Arbeitsmarkt zu einer Abkühlung kam. Zu erkennen war diese an der niedrigeren Anzahl neu geschaffener sowie offener Stellen, aber auch an der gestiegenen Arbeitslosenquote und dem nachlassenden Lohndruck. Der Fokus der Märkte verlagerte sich dadurch wieder mehr auf Rezessionssorgen, was zu einer vorübergehenden Korrektur bei Aktien und fallenden Renditen bei Anleihen führte.

Wachstum und Konjunktur

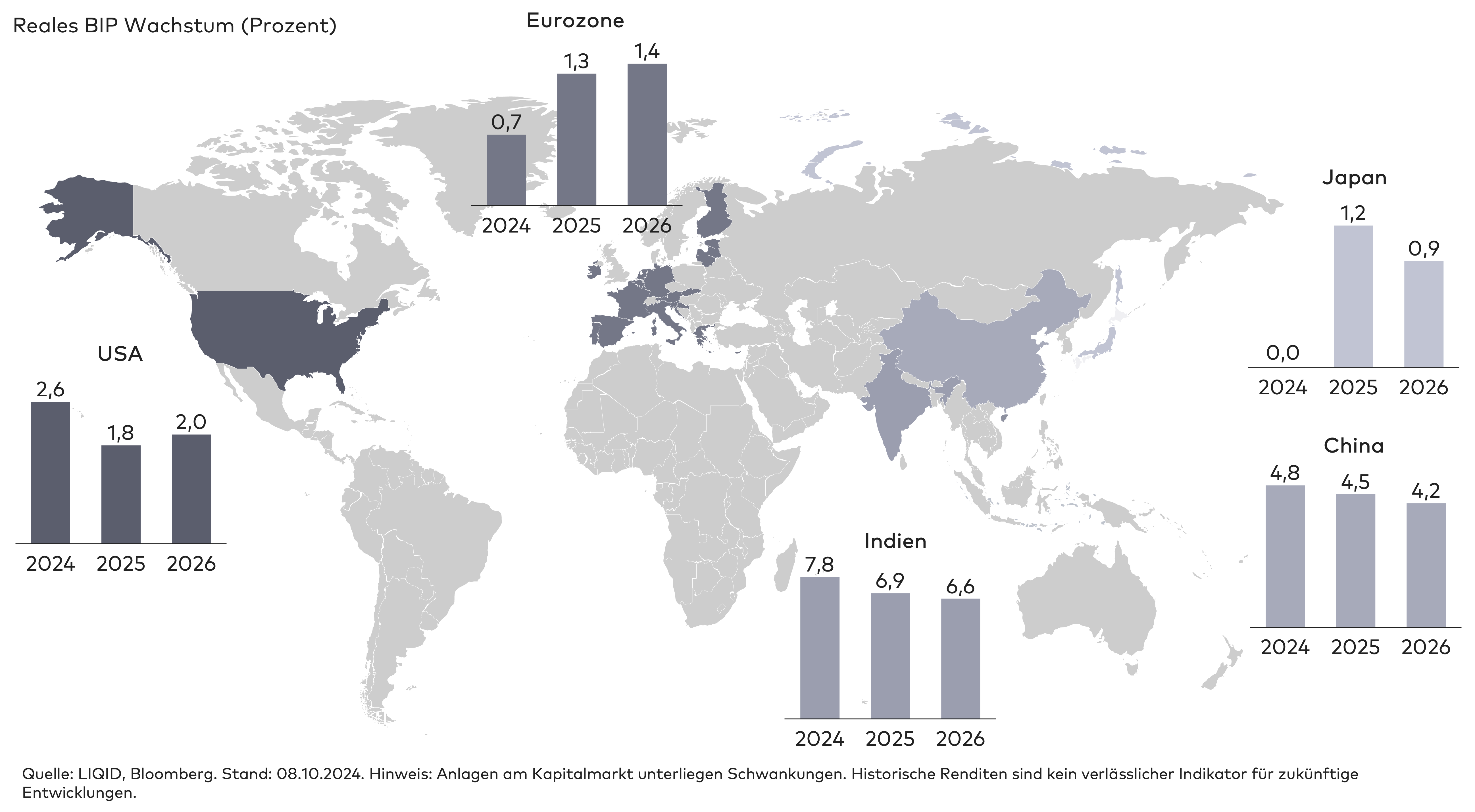

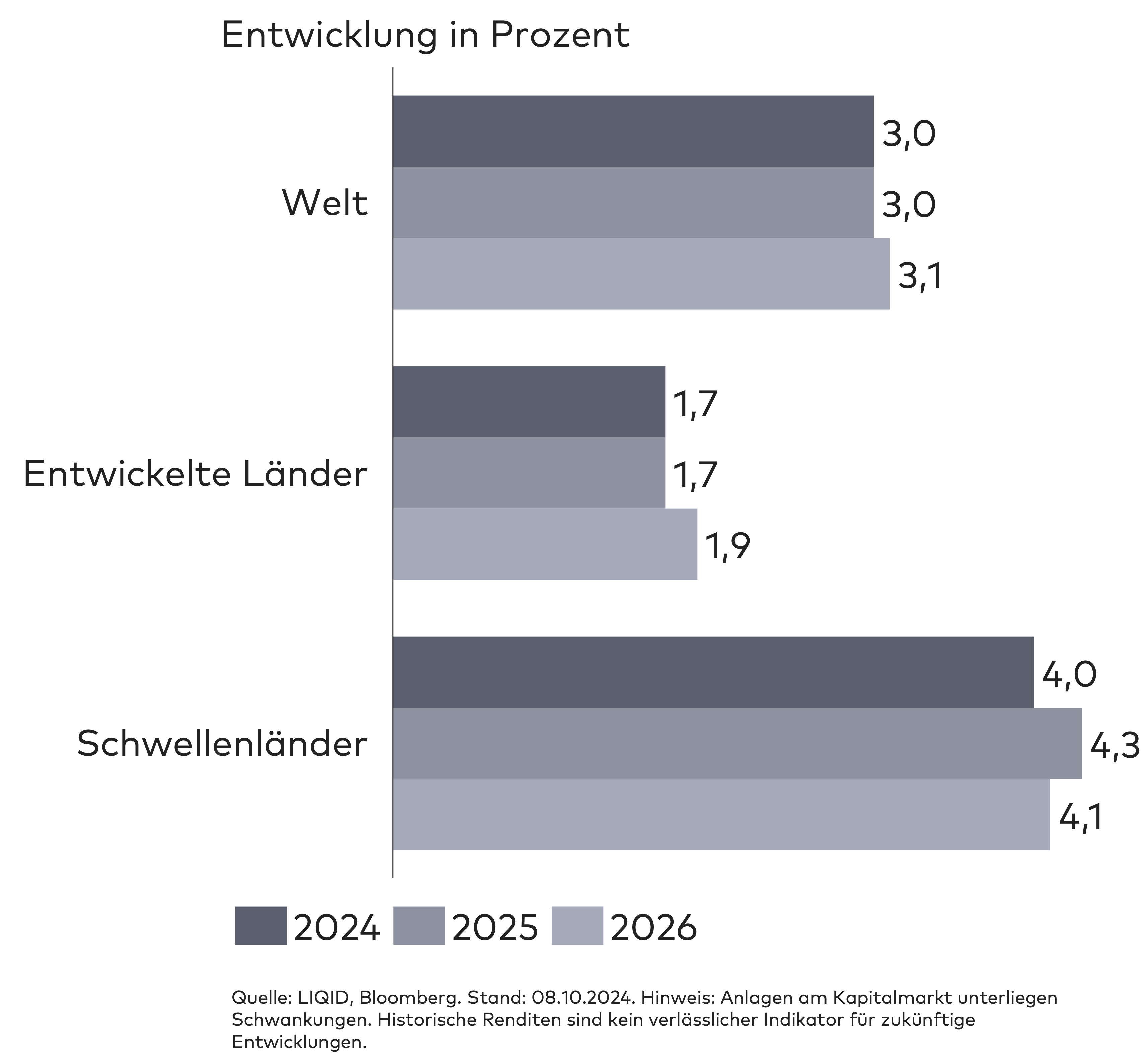

Das Wirtschaftswachstum in den USA konnte auch im dritten Quartal positiv überraschen. Gestützt wurde das Bild weiterhin durch den Konsum. Dieser flachte zwar jüngst etwas ab, blieb aber insgesamt robust und das trotz der schwächeren Tendenzen am Arbeitsmarkt. Hier zeigte sich im dritten Quartal eine Verlangsamung in Form von weniger Anzahl neu geschaffener sowie offener Stellen, aber auch durch eine höhere Arbeitslosenquote und nachlassenden Lohndruck. Die Arbeitslosenquote war seit Jahresanfang von 3,7 auf 4,2 Prozent im August gestiegen; für September fiel diese dann überraschend auf 4,2 Prozent – ein im historischen Vergleich nicht außergewöhnlich hohes Niveau. Wir rechnen dennoch damit, dass die nachlassende Nachfrage am Arbeitsmarkt und die rückläufigen Lohnzuwächse in den USA sich mittelfristig negativ auf den Konsum auswirken. Einer „sanften Landung” der US-Wirtschaft sollte dies nicht im Weg stehen, das Potenzial für positive Überraschungen im vierten Quartal bleibt aber begrenzt. Für 2024 rechnen Ökonomen mit einem ordentlichen Wachstum der Wirtschaftsleistung von 2,6 Prozent.

Düsterer sieht es dagegen in der Eurozone aus, wo das Wirtschaftswachstum für 2024 auf nur 0,7 Prozent geschätzt wird. Hierzulande schwächelt vor allem die Industrie und allen voran das Sorgenkind Deutschland. Die größte Volkswirtschaft der Eurozone wird 2024 voraussichtlich das zweite Rezessionsjahr in Folge erleben. Die Bundesregierung korrigierte dieser Tage ihre Prognose nach unten und rechnet nun mit einem Rückgang der Wirtschaftsleistung um 0,2 Prozent in diesem Jahr. Gründe für die Wirtschaftsschwäche finden sich in fehlender Innovationstätigkeit, politischer Unsicherheit, begrenzten fiskalischen Möglichkeiten (Stichwort „Schuldenbremse”) und weniger Nachfrage aus China. Europa verdankt sein Wirtschaftswachstum daher aktuell eher den südlichen Ländern wie Spanien, das vom Tourismus profitieren konnte.

Geldpolitik und Inflation

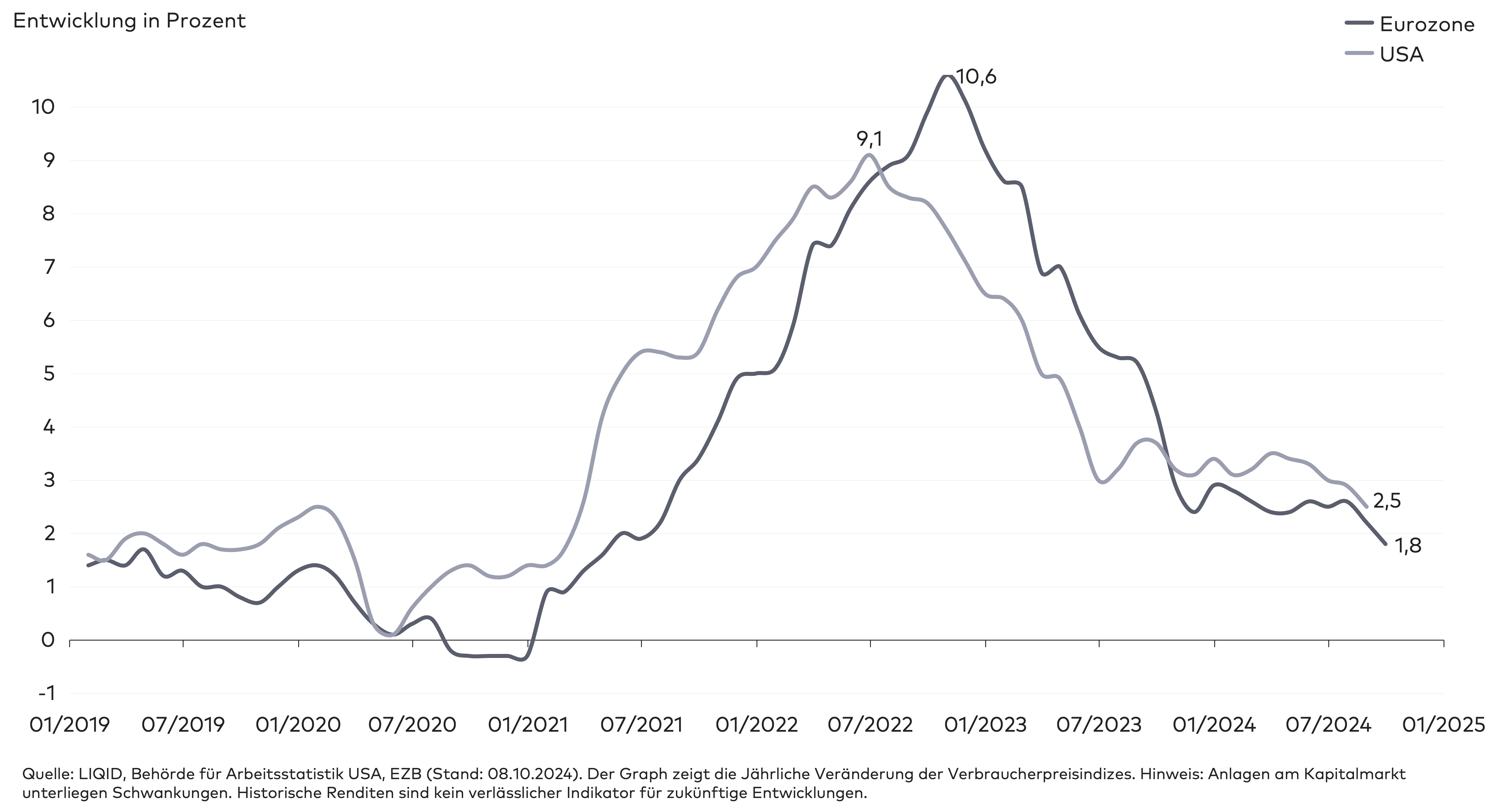

Durchweg positiv war dagegen die Entwicklung der Inflationsraten im dritten Quartal. Auch wenn die für die Währungshüter wichtige Kerninflation (ohne Energie und Lebensmittel) weiter zu hoch ist: Der Trend ging in den Sommermonaten klar in die Richtung des Zwei-Prozent-Ziels. In den USA sank die Teuerungsrate kontinuierlich von 3 Prozent im Juni auf zuletzt 2,4 Prozent im September. Die US-Notenbank FED reagierte auf diese Entwicklung im September mit einer Jumbo-Zinssenkung von 0,5 Prozentpunkten und setzte damit ein entscheidendes Zeichen. Bis zum Jahresende rechnen die Märkte derzeit mit Zinssenkungen um weitere 0,5 Prozentpunkte.

Auch die EZB setzte ihren Pfad im dritten Quartal fort und senkte die Leitzinsen im September erneut um 25 Basispunkte. Auch in der Eurozone sind die Inflationsraten weiter gefallen, in Deutschland sogar deutlich auf zuletzt 1,6 Prozent. Im Euroraum fiel die Inflationsrate im September auf 1,8 Prozent und lag erstmals seit 3 Jahren unter der Zielmarke von 2 Prozent. Eine weitere Leitzinssenkung im Oktober ist damit wahrscheinlicher geworden. Der nächste Entscheid steht am 17. Oktober an. Bis Jahresende rechnen die Märkte auch im Euroraum mit weiteren Zinssenkungen um 50 Basispunkte.

Quelle: LIQID, LGT, Bloomberg.

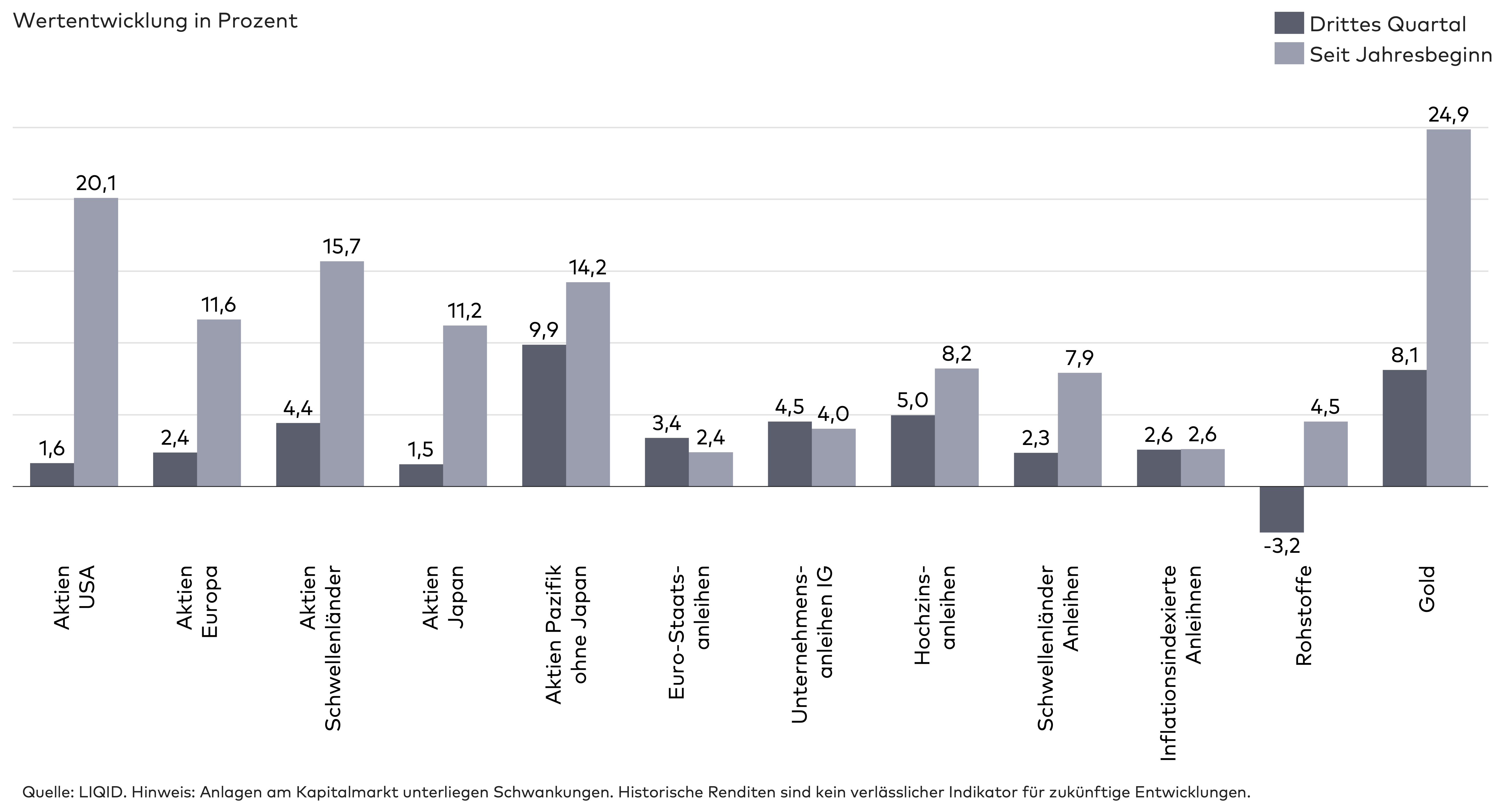

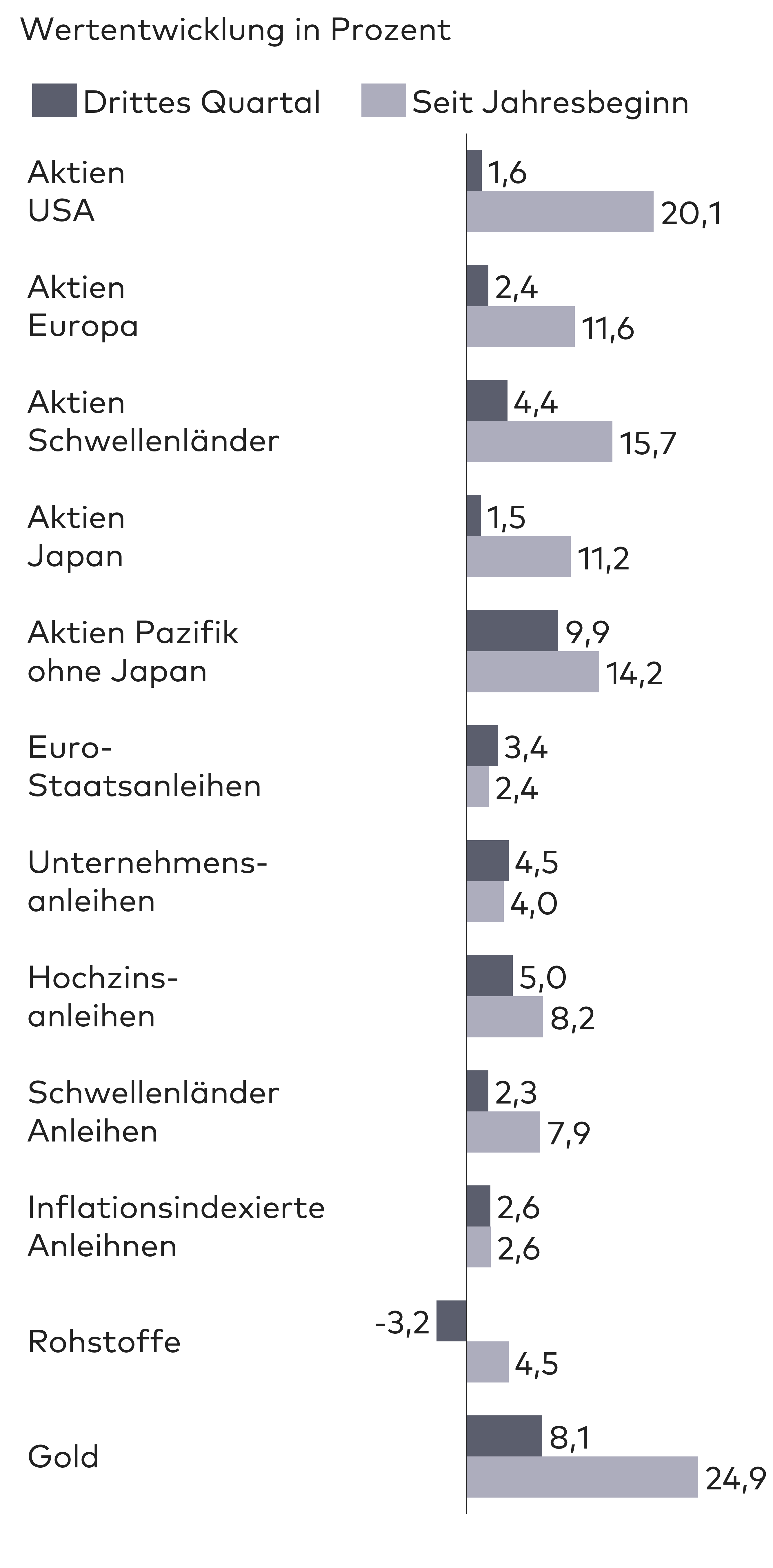

Wie haben sich die einzelnen Anlageklassen entwickelt?

Im dritten Quartal setzten die Märkte ihren überwiegend positiven Trend aus dem ersten Halbjahr fort, mit Ausnahme des Rohstoffsektors. Seit Jahresbeginn konnten in allen Anlageklassen deutlich positive Renditen erzielt werden. Der Rückgang der Inflation sowie beginnende bzw. fortgesetzte Zinssenkungen führten bei Anleihen im dritten Quartal zu steigenden Renditen. Zwar sorgte die Angst vor einer drohenden Rezession in den USA im August vorübergehend für Gegenwind an den Aktienmärkten, doch diese erholten sich ebenso rasch, wie sie gefallen waren. Auf Quartalssicht erzielten Pazifik-Aktien (ohne Japan) die beste Performance, gefolgt von Gold und Hochzinsanleihen.

Die Aktienmärkte zeigten im dritten Quartal ein deutlich volatileres Bild als noch im ersten Halbjahr. Nachdem US-Aktien Mitte Juli neue Allzeithochs erreicht hatten, setzte Ende des Monats eine Korrektur ein, die sich vor allem durch eine starke Rotation innerhalb des US-Marktes bemerkbar machte. Anfang August führten dann wachsende Rezessions- und Wachstumsängste in den USA, ein Rückgang der KI-Euphorie sowie eine überraschende Aufwertung des japanischen Yen zu starken Kursrückgängen bei Aktien. Gleichzeitig stieg der Volatilitätsindex (VIX) kurzzeitig auf den höchsten Stand seit dem Corona-Crash, bevor sich die Märkte rasch stabilisierten und der August insgesamt mit einem leichten Plus endete. Im September zeigte sich ein ähnliches Bild. Der S&P 500 Index fiel zunächst um 4 Prozent, was den schlechtesten Start in den Monat September seit 1953 markierte. Allerdings wirkte sich die Korrektur nicht so stark auf den breiten Aktienmarkt aus wie im Vormonat. Im weiteren Verlauf des Monats erlebten chinesische Aktien eine bemerkenswerte Kursrally, die von der Ankündigung eines umfangreichen Konjunkturpakets zur Stützung der heimischen Wirtschaft befeuert wurde. Diese Entwicklung sorgte für die beste Wochenperformance chinesischer Aktien seit 2008. Japanische Aktien dagegen entwickelten sich im dritten Quartal weitgehend verhalten, nachdem sie im ersten Halbjahr noch von Kurszuwächsen profitiert hatten. Die Aufwertung des Yen sowie der Zinsanstieg werden voraussichtlich auch im weiteren Jahresverlauf für Gegenwind sorgen.

Die Anleihenmärkte konnten sich im dritten Quartal aus ihrer Seitwärtsbewegung des ersten Halbjahres lösen und verzeichneten in allen Segmenten Kurszuwächse. Ein wesentlicher Treiber war die im September erfolgte Zinssenkung der EZB, der die FED mit einem „Jumbo“-Zinsschritt folgte, womit sie ihren lang erwarteten Zinssenkungszyklus einläutete. Diese Schritte beeinflussten nicht nur das ganz kurze Ende der Zinskurve, sondern sorgten auch im Bereich zwischen zwei und fünf Jahren für Kursgewinne. Besonders im August, als die Aktienmärkte unter Druck standen, erwiesen sich Anleihen als stabilisierender Faktor. Die steigenden Rezessionsängste führten zu einer erhöhten Nachfrage nach Staatsanleihen, was zu Kursgewinnen in diesem Segment führte. Weitere Zinssenkungen der Zentralbanken dürften den Anleihenmärkten im weiteren Verlauf des Jahres zusätzlichen Rückenwind verleihen.

Rohstoffe schnitten im dritten Quartal schwächer ab und waren die einzige Anlageklasse mit negativen Vorzeichen. Vor allem in den Monaten Juli und August war die Performance schwach, bevor es im September zu einer Erholung kam, die insbesondere von einer positiven Entwicklung bei Industrie- und Edelmetallen getragen wurde. Der Goldpreis hingegen zeigte im dritten Quartal eine beeindruckende Entwicklung und erreichte mehrfach neue Höchststände. Gold verzeichnete das beste Quartalsergebnis seit acht Jahren. Diese Entwicklung war maßgeblich auf die Erwartungen an Zinssenkungen der FED, anhaltende geopolitische Spannungen sowie eine starke Nachfrage seitens Hedgefonds und Zentralbanken zurückzuführen.

Quelle: LIQID, LGT, Bloomberg.

Was hat die Märkte im dritten Quartal 2024 bewegt?

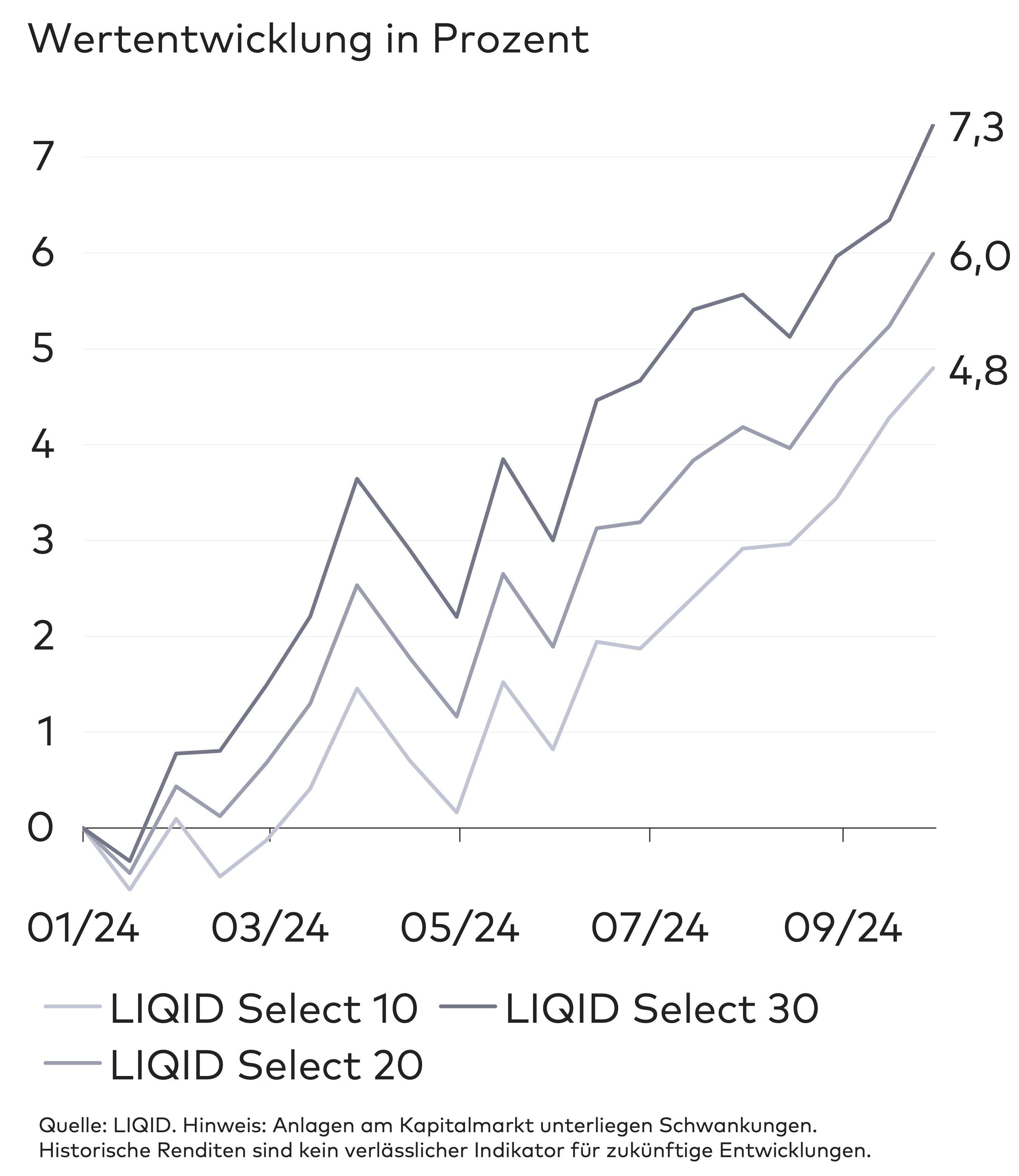

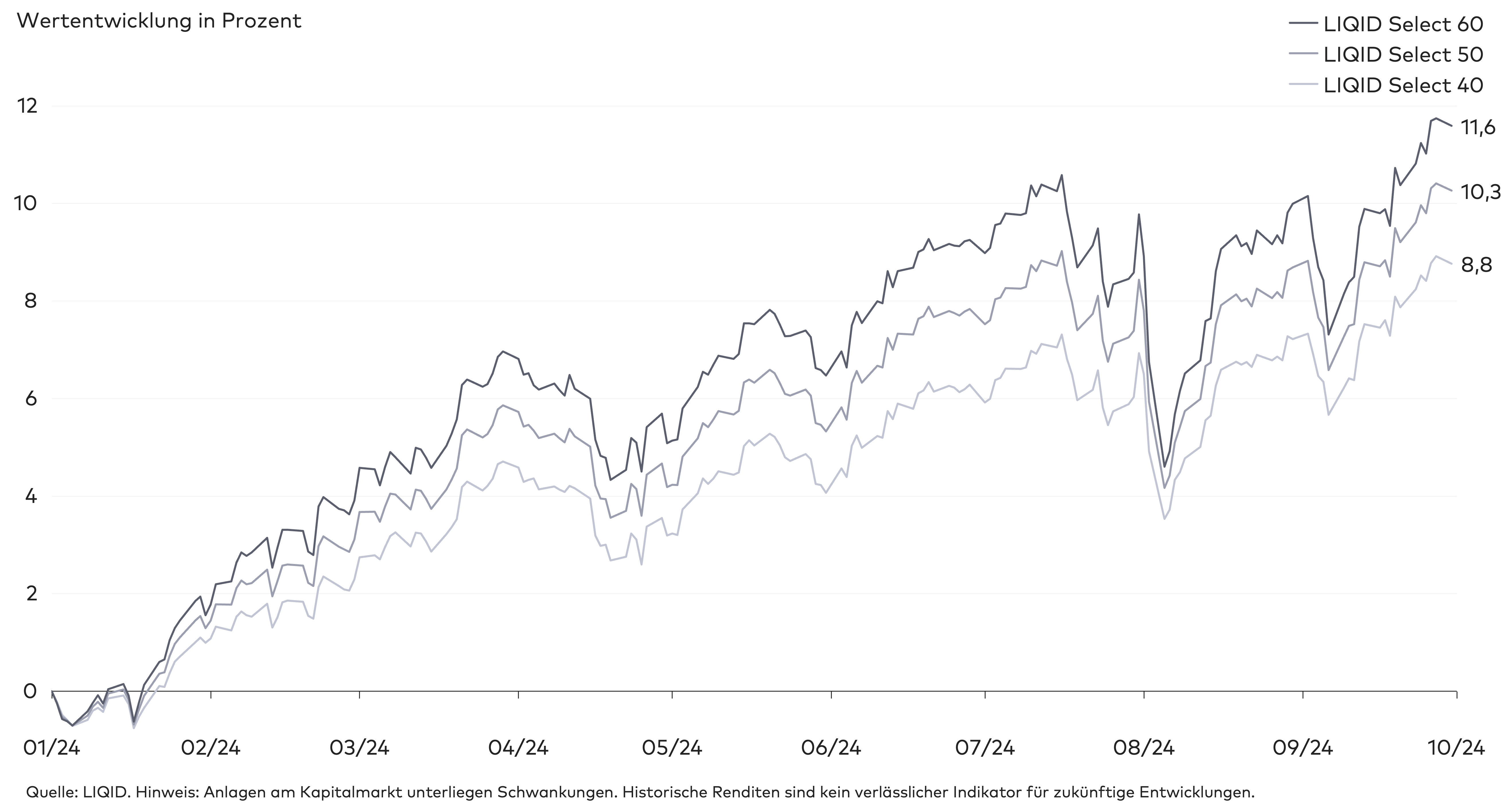

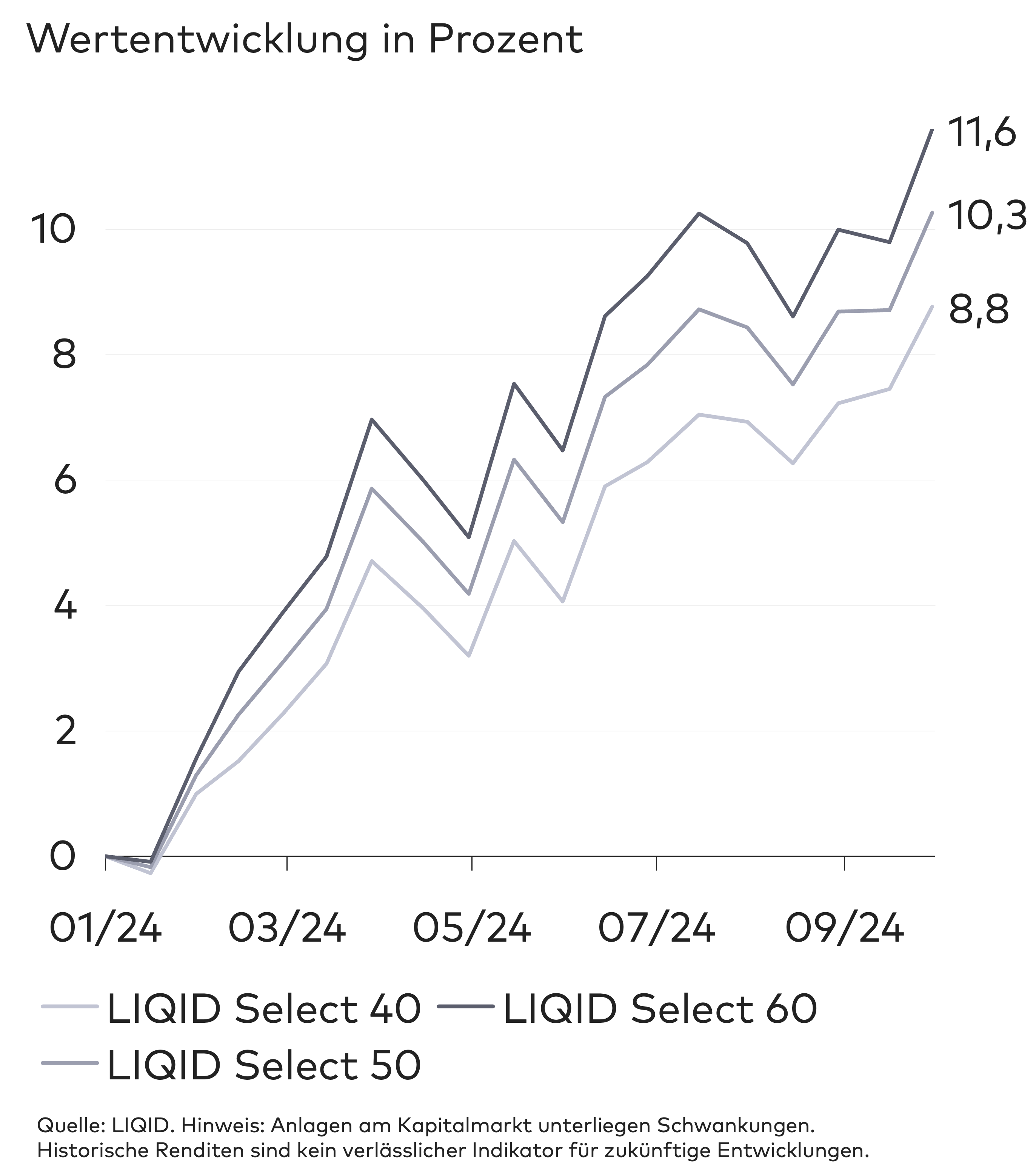

Im dritten Quartal erzielten alle LIQID-Select-Strategien positive Renditen. Der kumulierte Wertzuwachs lag je nach Aktienanteil der Strategie zwischen 1,7 und 2,9 Prozent. Anleihen liefen im Berichtszeitraum erstmals in diesem Jahr besser als Aktien, wodurch insbesondere die niedrigeren Risikoklassen profitieren konnten. Nachdem die US-Notenbank im September den Zinssenkungszyklus eingeleitet hat, bieten nun auch die niedrigeren Risikoklassen aufgrund der attraktiven laufenden Verzinsung von Anleihen Potenzial für weitere mittelfristige Kurszuwächse.

Wir haben im dritten Quartal in den Select-Portfolios an unserer reduzierten Gewichtung in Schwellenländeranleihen vom vorherigen Quartal festgehalten. Die dafür verfügbare Liquidität wurde genutzt, um ein Übergewicht in US-Aktien einzugehen, das in diesem Quartal bestätigt wurde. Aufgrund der weiterhin widerstandsfähigen US-Wirtschaft, ersten Zinssenkungen der FED und soliden Fundamentaldaten bei Unternehmensgewinnen behalten wir unsere positive Einschätzung des breiteren US-Aktienmarktes bei.

Im September sind wir zudem eine Untergewichtung in japanischen Aktien eingegangen. Diese profitierten im bisherigen Jahresverlauf von einer Kombination aus ultra-lockerer Geldpolitik und einem soliden Wirtschaftswachstum. Zukünftig rechnen wir mit Gegenwind durch steigende Zinsen, eine Aufwertung des Yen und erhöhte Volatilität. Daher erachten wir es als sinnvoll, die Gewichtung in diesem Segment zu reduzieren und Kursgewinne zu realisieren. Wir verteilen die verfügbare Liquidität, indem wir eine leicht übergewichtete Position im „Rest der Welt” einnehmen. Damit halten wir das Portfoliorisiko konstant und behalten das leichte Übergewicht der Aktien-Allokation bei.

Parallel zu der leichten Allokationsänderung haben wir in vier neue Fonds investiert. Diese zeichnen sich durch außergewöhnlich niedrige Kosten aus, die vom Fondsresearch der LGT exklusiv für Kunden von LGT und LIQID ausgehandelt wurden. Die Selektion hat zum Ziel, mehrere aktive Fonds in einer Anlageklasse derart zu kombinieren, dass die Mehrrendite aus dem aktiven Management vereinnahmt wird, ohne dass dadurch wesentliche Abweichungen von der Benchmark eingegangen werden. Im Resultat bieten wir Kunden von Select mit diesem Ansatz Zugang zum Potenzial von spezialisierten Managern, begrenzen das Risiko einer Underperformance deutlich und halten die Kosten auf einem Niveau, das mit einer ETF-Lösung vergleichbar ist.

Im Segment Hochzinsanleihen haben wir den iShares ETF durch aktive Fonds von Aegon und RBC Blue Bay ersetzt. Im Segment der Schwellenländer-Aktien kam es zu einem Wechsel der ETFs. Hier haben wir den iShares Emerging Markets ETF durch sein nachhaltiges Pendant, den iShares MSCI Emerging Markets ESG ETF, ersetzt. Zudem haben wir in den Brummer Multi-Strategy Hedgefonds investiert, der bereits in der Vergangenheit Teil der Select-Portfolios war und im derzeitigen Marktumfeld sehr gute Ergebnisse als marktneutraler Diversifikator liefern kann.

.jpeg)

.jpeg)