Inflationsschutz mit Infrastruktur

Ein globales Infrastruktur-Portfolio für Privatanleger – stabile Erträge, institutionelle Qualität und einfacher, digitaler Zugang ab 20.000 Euro.

9,3 % p. a.

Durchschnittliche Rendite von Infrastruktur seit 2010 1

85 %

Geringerer max. Wertrückgang als Aktien seit 2010 1

80

Geplante Investments in globaler Infrastruktur

Warum Profis auf Infrastruktur setzen

In echte Zukunftswerte investieren

Infrastruktur-Fonds investieren in essenzielle Anlagen – von Energie und Verkehr bis zu digitaler Infrastruktur. Kapital fließt dorthin, wo Wachstum entsteht und langfristiger Wert geschaffen wird.

Inflationsgeschützte Erträge

In den vergangenen 15 Jahren haben Infrastruktur-Investments ähnlich hohe Erträge wie Aktien erzielt – mit deutlich geringeren Schwankungen und inflationsgeschützten Zahlungsströmen. 1

Stabilität fürs Portfolio

In schwächeren Marktphasen sind Infrastruktur-Investments deutlich weniger stark gefallen als Aktien und haben sich schneller erholt – ein wichtiger Stabilitätsfaktor für diversifizierte Portfolios.

.avif)

Die neue LIQID App

Infrastruktur-Investments für Privatanleger

Einfacher Einstieg, ab 20.000 Euro

NXT eröffnet Privatanlegern den Zugang zur Anlageklasse Infrastruktur ab 20.000 Euro – vollständig digital, ohne Papierkram und auf Wunsch mit automatischem Sparplan.

Institutionelle Qualität, keine Kompromisse

Über unseren Partner Neuberger Berman, einen der führenden Infrastruktur-Investoren weltweit, investieren Sie mit denselben Fonds und zu denselben Konditionen wie institutionelle Anleger. Keine Retail-Tranchen.

Transparent und fair

NXT bietet ein professionell kuratiertes Infrastruktur-Portfolio – zu transparenten, fairen Konditionen. Erst nachdem Anlegende eine Rendite von 6 % p. a. erhalten haben, fällt eine Erfolgsbeteiligung an. Liquiditätsfenster stehen regelmäßig zur Verfügung. 2

Professionell optimiert, breit gestreut

Ihr Portfolio wird über Regionen, Sektoren und Strategien diversifiziert, um Potenzial und Risiko im Gleichgewicht zu halten. Von erneuerbarer Energie über digitale Infrastruktur bis zu Next-Gen-Mobilität – Ihr Kapital arbeitet dort, wo Zukunft entsteht.

2 Ob und wie schnell Anteile verkauft werden können, hängt von der Nachfrage ab. Rückgaben unterliegen Einschränkungen. Infrastructure NXT eignet sich möglicherweise nicht, wenn Sie keine langfristige und illiquide Verpflichtung eingehen können. Bitte beachten Sie die Produktinformationen. Infrastructure NXT hat eine dreijährige Aufbauphase.

Gemeinsam mit den Besten der Branche

Unser Partner Neuberger Berman zählt zu den führenden Infrastruktur-Investoren weltweit. Gemeinsam mit LIQID öffnet er seine erfolgreiche Co-Investment-Strategie erstmals auch für Privatanlegende. Sie investieren Seite an Seite mit institutionellen Investoren – direkt in hochwertige Infrastrukturprojekte weltweit.

0

> 0

Mrd.

0

% p. a.

3 Netto-IRR seit Auflage des Infrastruktur-Co-Investment-Programms von Neuberger Berman mit Stand November 2025. Die angewandten Kosten reflektieren die Kostenstruktur von Infrastructure NXT. Historische Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

Infrastructure NXT

im Überblick

Fokus

Inflationsschutz

Zielrendite nach Kosten 4

8–10 % p. a.

Ausschüttungen 4

2–3 % p. a.

Zielportfolio

80 Investments

Risiko 5

●●●●○○○

Liquiditätsfenster 6

Quartalsweise

Anlagehorizont

Ab 5 Jahre

4 Zielrendite und Zielausschüttungen nicht garantiert. Ihre Rendite und Ausschüttungen hängen von der zukünftigen Marktentwicklung ab. | 5 Infrastructure NXT wird in die SRI Risikoklasse 4 von 7 eingestuft, was einer mittleren Risikoklasse entspricht | 6 Ob und wie schnell Anteile verkauft werden können, hängt von der Nachfrage ab. Rückgaben unterliegen Einschränkungen. Infrastructure NXT eignet sich möglicherweise nicht, wenn Sie keine langfristige und illiquide Verpflichtung eingehen können. Mehr zu den Chancen und Risiken finden Sie in den Produktinformationen und dem Teilfondsprospekt. Infrastructure NXT hat eine dreijährige Aufbauphase.

Wo Infrastructure NXT Zukunft gestaltet

Digitale Infrastruktur & KI

Rechenzentren, Glasfaser, Satelliten – das Rückgrat der vernetzten Welt

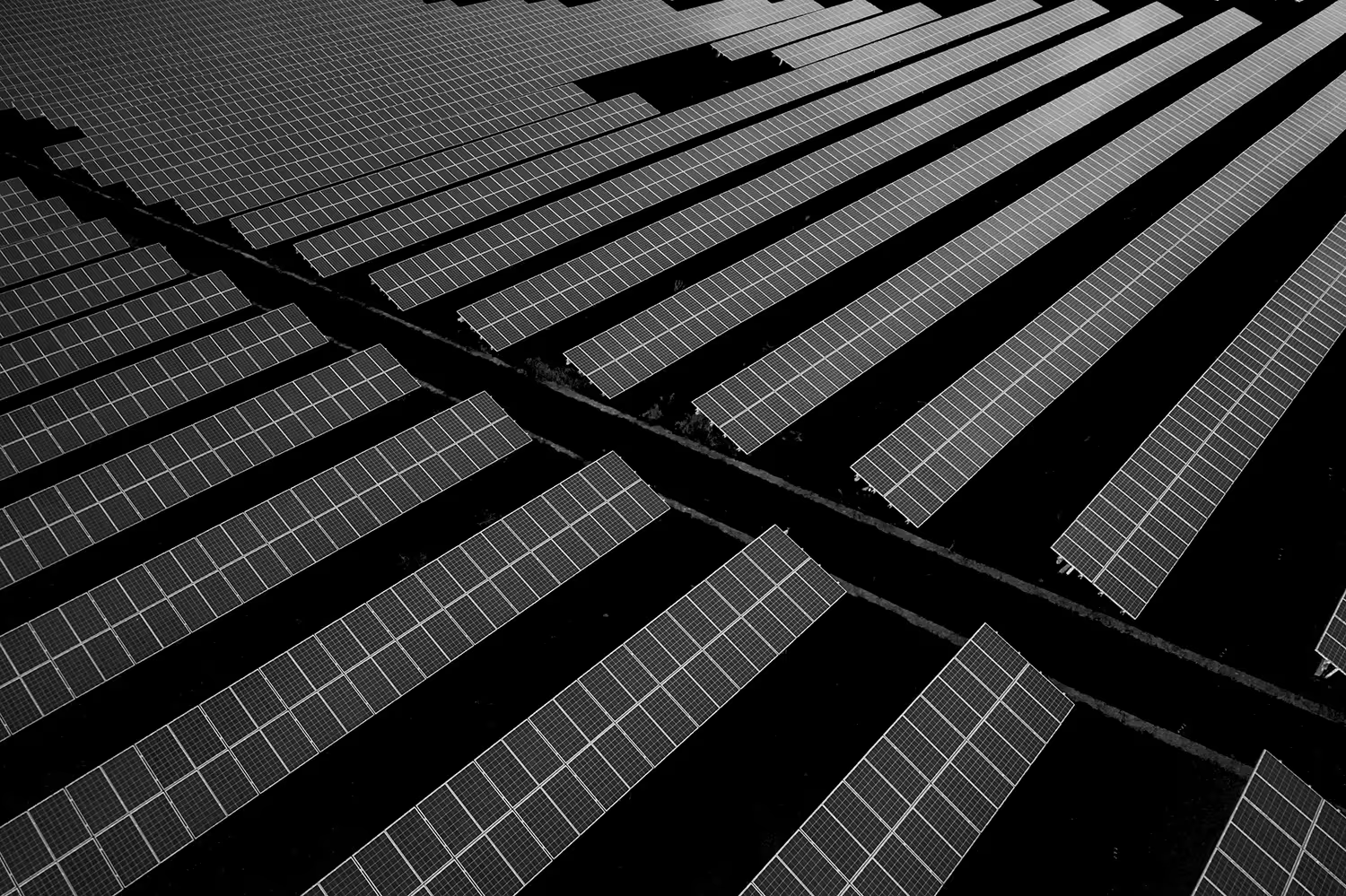

Energie & Dekarbonisierung

Erneuerbare Energie und grüne Technologien für eine stabile Zukunft

Verkehr & Versorgung

Straßen, Brücken und Netze, die alles in Bewegung halten

Berechnen Sie Ihr Potential mit Infrastructure NXT

Ist Infrastructure NXT richtig für Sie?

Finden Sie in wenigen Klicks heraus, ob Infrastructure NXT zu Ihren Zielen passt – oder lassen Sie sich persönlich beraten.

.avif)

.avif)

Exklusiver Leitfaden

Erfahren Sie, was Infrastructure auszeichnet, wie Chancen und Risiken aussehen und was die Vorteile im Portfolio sein können.

Mit LIQID investieren Sie besser

Immer auf dem Laufenden

Monatliche Bewertungen und ein intuitives Reporting in unserer App stellen sicher, dass Sie immer wissen, wo Ihr NXT Investment steht.

Einblicke hinter die Kulissen

Unser Podcast Inside NXT und die Dealcorner liefern regelmäßige Updates und Einblicke aus Ihrem NXT Portfolio.

Perspektiven, die Sie weiterbringen

Exklusive Webinare und Events mit Branchenexperten eröffnen Ihnen Perspektiven auf relevante Entwicklungen und Trends.

.avif)

.avif)

Die neue LIQID App

Erfahren Sie mehr in unserem Podcast

Weitere NXT Portfolios

Private Markets erweitern Ihr Portfolio um das Anlageuniversum abseits der Börse – und bieten attraktive Renditechancen, zusätzliche Diversifikation und aktive Wertschöpfung.

Häufige Fragen

Für wen ist Infrastructure NXT geeignet?

Infrastructure NXT ist für gewinnorientierte Anleger mit einem langfristigen Anlagehorizont, die für eine bestimmte Zeit auf ihre Anlage verzichten und die Risiken einer semi-liquiden Anlage beurteilen können.

Weil der Verkauf von Anteilen an Infrastructure NXT nur mit Einschränkungen möglich ist, eignet sich Infrastructure NXT möglicherweise nicht für Anleger, die keine langfristige und illiquide Verpflichtung eingehen können.

Vor Ihrem Investment führen wir die gesetzlich erforderliche Geeignetheitsprüfung durch und fassen das Ergebnis in einer Geeignetheitserklärung für Sie zusammen.

Wie risikoreich ist Infrastructure NXT?

Infrastructure NXT wird in die Risikoklasse 4 von 7 eingestuft, was einer mittleren Risikoklasse entspricht und mit einem ETF auf den MSCI World Index vergleichbar ist. Über die empfohlene Haltedauer von mindestens 5 Jahren wird das Risiko potenzieller Verluste aus der künftigen Wertentwicklung als mittel eingestuft. Dennoch gibt es einige Besonderheiten zu beachten, denn Infrastructure NXT

- verfolgt eine Private-Equity-Co-Investment-Strategie, die spezifische Risiken birgt;

- bietet keinen Schutz vor künftigen Marktentwicklungen;

- investiert in illiquide Beteiligungen;

- wird nur einmal im Monat bepreist und Anteile können nicht kurzfristig oder ohne Einschränkungen verkauft werden.

Eine umfassende Beschreibung der Risiken finden Sie in den Produktinformationen, dem Basisinformationsblatt und im Teilfondsprospekt.

Was kostet Infrastructure NXT?

Die Kosten von Infrastructure NXT sind deutlich niedriger als bei traditionellen Infrastruktur-(Dach-)Fonds und werden direkt mit dem Fondsvolumen verrechnet. Sie setzen sich aus einer Verwaltungsgebühr, laufenden Fondskosten und einer erfolgsabhängigen Gewinnbeteiligung zusammen.

Die Co-Investment-Strategie von Infrastructure NXT ist besonders kosteneffizient, weil Anleger keine Verwaltungsgebühr oder Gewinnbeteiligung an die Infrastruktur-Fonds zahlen, mit denen Infrastructure NXT gemeinsam investiert. Dennoch entstehen auch bei Infrastructure NXT Kosten, die die Rendite mindern. Wie bei einem Aktienfonds oder ETFs werden diese aus dem Fondsvolumen bezahlt und nicht separat in Rechnung gestellt.

Die Verwaltungsgebühr von Infrastructure NXT beträgt 1,80 % p. a. Die laufenden Kosten des Fonds, z. B. für den Jahresabschluss, Anwälte und Steuerberater, betragen zusätzlich etwa 0,26 % p. a. Darüber hinaus fällt bei jedem erfolgreichen Unternehmensverkauf eine Gewinnbeteiligung in Höhe von 10,00 % an. Diese fällt an, nachdem Anleger eine Vorzugsrendite i. H. v. 6,00 % p. a. auf ihr anteiliges Investment in das Unternehmen erhalten haben. Mindestens 90,00 % der Gewinne werden also an Sie ausgeschüttet.¹

Nach Kosten und Gewinnbeteiligung strebt Infrastructure NXT eine langfristige Zielrendite von 8–10 % p. a. an.

1 Angegebene Verwaltungsgebühr bezieht sich auf Anteilsklasse E

Wie flexibel ist Infrastructure NXT?

Anders als bei traditionellen Private-Markets-Fonds gibt es bei Infrastructure NXT keine Mindesthaltedauer. Dennoch sollten Sie einige Besonderheiten beachten.

Infrastructure NXT kann nur quartalsweise verkauft werden. In der dreijährigen Aufbauphase von Infrastructure NXT können Sie Ihre Anteile monatlich neu eintretenden Anlegern anbieten. Ob und wie schnell Ihre Anteile verkauft werden können, hängt von der Nachfrage ab.

Um den Erfolg des Fonds nicht zu belasten, können Rückgaben auf 5 % des Fondsvolumens pro Quartal bzw. 20 % pro Jahr beschränkt werden. In außergewöhnlichen Umständen wie starken Marktverwerfungen ist eine temporäre Beschränkung darüber hinaus möglich. Sofern es Einschränkungen gibt, gelten diese anteilig für alle Rückgaben im jeweiligen Quartal.

Weitere Details finden Sie in den Produktinformationen.

Gibt es Ausschüttungen?

Nein, die Gewinne von Infrastructure NXT werden in neue Infrastrukturprojekte und -anlagen reinvestiert und nicht ausgeschüttet. Wie bei einem thesaurierenden ETF profitieren Sie somit vom Zinseszinseffekt.

Gibt es eine Nachschusspflicht?

Nein. Ihre Anlage in Infrastructure NXT zahlen Sie direkt beim Kauf Ihrer Anteile ein. Darüber hinaus gibt es keine Nachschusspflicht.

Wie wird Infrastructure NXT besteuert?

Infrastructure NXT wird wie ein klassischer Fonds oder ETF besteuert. In Deutschland unterliegen die bei einem Verkauf oder einer Rückgabe von Anteilen realisierten Kursgewinne der Abgeltungsteuer zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer.

Auf nicht realisierte Kursgewinne wird seit 2018 die jährliche Vorabpauschale erhoben. Ob und in welcher Höhe diese anfällt, hängt davon ab, ob Infrastructure NXT in einem bestimmten Kalenderjahr einen Wertzuwachs erzielt hat und wie hoch der vom Bundesfinanzministerium festgelegte Basiszinssatz ist.

Ihre Jahressteuerbescheinigung für Infrastructure NXT erhalten Sie grundsätzlich im ersten Quartal des Jahres. LIQID bietet keine Steuerberatung an. Bei Fragen wenden Sie sich bitte an Ihren Steuerberater.

Welchen Anteil meines Vermögens sollte ich in Private Markets investieren?

Das lässt sich nicht pauschal sagen. Professionelle Investoren wie Family Offices investieren rund ein Drittel ihrer Portfolios in Private Markets. Welcher Anteil für Sie richtig ist, hängt von Ihren Anlagezielen, Ihrem Anlagehorizont, Ihrem Liquiditätsbedarf und Ihrem Risikoprofil ab.

Unsere Experten erklären Ihnen gerne, welcher Anteil für Sie in Frage kommt.

7 Das Tool zeigt die projizierte Entwicklung einer Anlage in eine Infrastruktur-Co-Investment-Strategie mit 15 % Liquidität nach Verwaltungsgebühren und laufenden Kosten in einem guten, mittleren und schlechten Szenario. Das mittlere Szenario zeigt das 50. Perzentil, das schlechte Szenario das 5. Perzentil und das gute Szenario das 95. Perzentil der simulierten kumulierten Wertentwicklung. Die Berechnungen basieren auf der Annahme, dass mehrperiodig-aufgezinste Renditen lognormal verteilt sind. Die Simulation nimmt vereinfachend an, dass monatliche Zahlungen im guten sowie schlechten Szenario am Ende des Anlagehorizonts dieselbe durchschnittliche Rendite erwirtschaftet haben. Der projizierte Gewinn oder Verlust basiert auf den langfristigen Kapitalmarktannahmen der LGT. Anders als die Summe der Einzahlungen hängt der tatsächliche Gewinn oder Verlust von der Entwicklung des Kapitalmarkts ab. Alle Werte sind vor persönlichen Steuern und Inflation dargestellt. Die verwendeten Verteilungsparameter basieren auf komplexen Kapitalmarktmodellen, können aber nicht alle möglichen zukünftigen Entwicklungen berücksichtigen. Insbesondere Approximationen der zukünftig erwarteten Rendite sind mit Unsicherheit behaftet und können in der Realität stark von dem berechneten Wert abweichen. Extremszenarien wurden explizit nicht modelliert. Die Wertentwicklung wird aus Sicht eines Euro-Anlegers dargestellt. Änderungen in der Besteuerung können zu positiven oder negativen Abweichungen führen. Die Projektion ist indikativer Natur. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Es ist möglich, dass sich Ihre Anlage schlechter entwickelt als in den Prognosen dargestellt. Quelle: LIQID, LGT (November 2025)

Kapitalanlagen bergen Risiken. Bitte beachten Sie unsere Risikohinweise. Der Wert Ihrer Anlage kann sowohl sinken als auch steigen. Es ist möglich, dass Sie einen Verlust auf Ihr investiertes Kapital erleiden. Historische Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Bitte beachten Sie das Basisinformationsblatt und die Produktinformationen.