Geldpolitik: Wie die US-Notenbank mit ihrer Strategie die Märkte beeinflusst

Das Wichtigste in Kürze

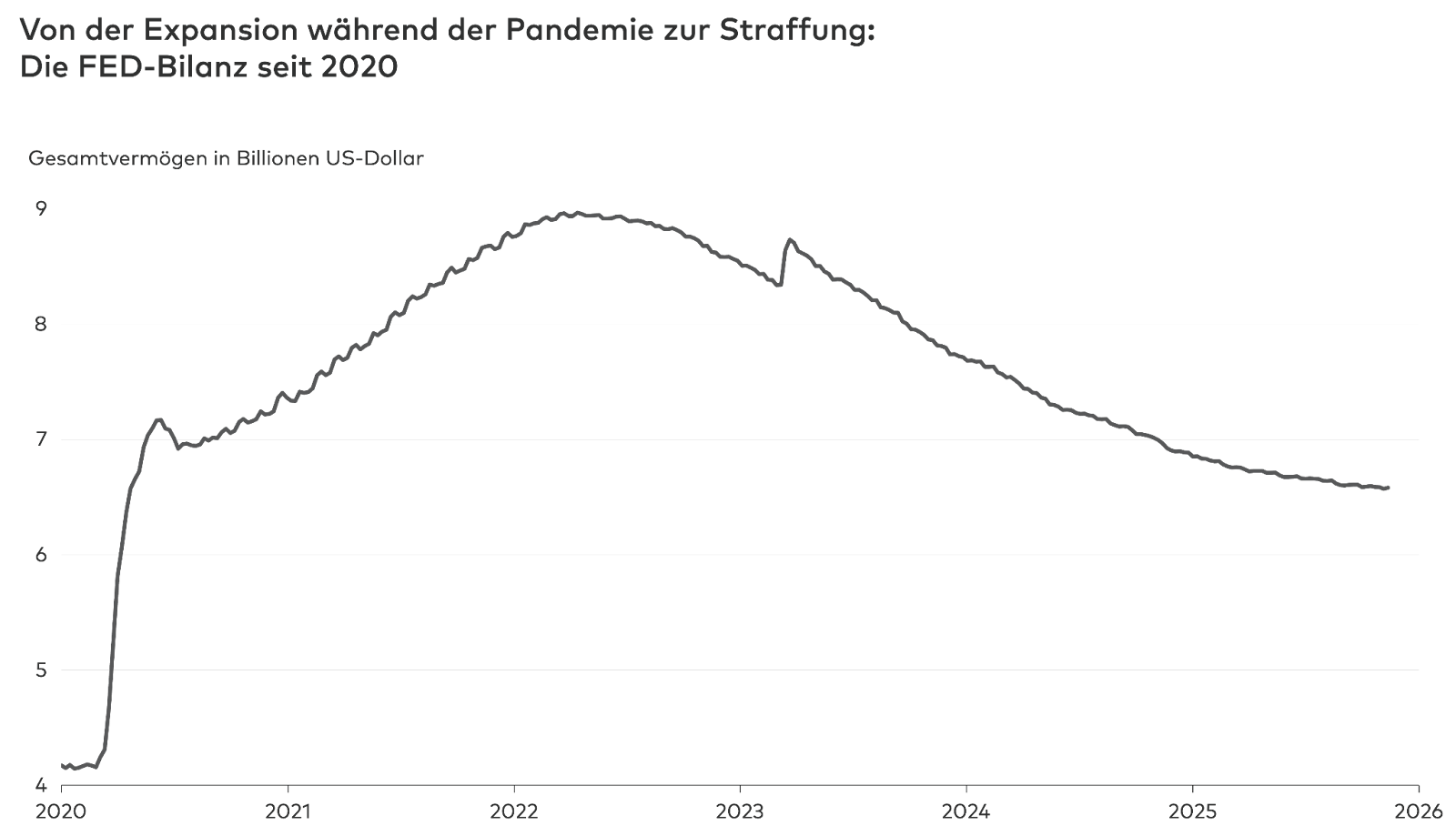

- Ab Dezember endet das sogenannte Quantitative Tightening der US-Notenbank. Die Märkte erwarten eine Phase geldpolitischer Lockerung und potenzieller erneuter Bilanzexpansion.

- Der erfolgreiche Übergang von restriktiver zu expansiver Geldpolitik ist wichtig für die weitere Kapitalmarktentwicklung.

- Entscheidend ist weniger, was die Zentralbank aktuell tut, sondern wie sie mit ihren Balance-Sheet-Instrumenten Erwartungen steuert.

Die geldpolitische Strategie der US-Notenbank FED gilt unter Experten als einer der wichtigsten Faktoren für die zukünftige Kapitalmarktentwicklung. Grundsätzlich kennt sie dabei zwei Richtungen: expansiv oder restriktiv.

Aktuell befinden wir uns in einer Phase der restriktiven Geldpolitik – zumindest noch. Denn die ersten Zinssenkungen und auch ein absehbares Ende des sogenannten Quantitative Tightening zeigen eine Kursumkehr an. Was das für die Kapitalmärkte und Anleger bedeutet, erklären wir in diesem Artikel.

Was ist Quantitative Tightening und warum ist der Übergang zu Quantitative Easing entscheidend?

QT ist der Prozess, bei dem Zentralbanken ihre Bilanzen reduzieren, meist nach Phasen sehr expansiver Geldpolitik. Durch das Auslaufenlassen (Run-off) oder den Verkauf von Anleihen wird Liquidität entzogen und die Finanzierung teurer. QT bremst die Wirtschaft – beabsichtigt.

QE dagegen ist das genaue Gegenteil: Die Zentralbank kauft Wertpapiere, stellt Liquidität bereit und senkt so die Zinsen im langen Laufzeitenbereich.

Entscheidend ist: Zentralbanken steuern Märkte nicht nur über Zinsen, sondern über Erwartungen. QT und QE sind dabei die zwei Pole eines geldpolitischen Spannungsbogens.

Die Phase zwischen QT und QE, also das Ende des Straffungszyklus, ist oft die marktbewegendste: Anleger handeln das, was kommt, nicht das, was vergeht.

Wie steuert die Zentralbank die Märkte über QT und QE?

Zentralbanken nutzen ihre Bilanzpolitik zunehmend als Kommunikations- und Erwartungssteuerungsinstrument. Das funktioniert über vier Kanäle:

1. Der Liquiditätskanal

Mehr Bilanz = mehr Reserven = mehr Marktliquidität

Weniger Bilanz = geringere Reserven = knapperes Finanzierungsumfeld

2. Der Zinsstrukturkanal

QE drückt langfristige Renditen → stimuliert Risikoanlagen

QT zieht langfristige Renditen nach oben → dämpft Risikoappetit

3. Der Signal- bzw. Erwartungskanal

Wenn die FED ankündigt, QT zu beenden, wird das von Märkten als Vorbote einer Lockerung interpretiert – selbst bevor QE beginnt.

4. Der Risikoappetitkanal

QE verstärkt die Suche nach Rendite („reach for yield”)

QT reduziert sie („flight to safety”)

Aktuell läuft bereits Kanal 3: Die FED kommuniziert nicht nur das Ende von QT, sie legt damit implizit den Grundstein für eine Lockerungsphase.

Warum der Zyklus 2022–2025 ein Sonderfall ist

Nach den massiven QE-Programmen zur Bekämpfung der COVID-19-Pandemie wuchs die Bilanzsumme der US-Notenbank bis Anfang 2022 auf einen Höchststand von fast 9 Billionen US-Dollar an. Als Reaktion auf die stark ansteigende Inflation leitete die FED im Juni 2022 einen neuen QT-Zyklus ein.

Das Programm startete mit einer monatlichen Reduzierungsobergrenze von 47,5 Milliarden US-Dollar (30 Milliarden bei Staatsanleihen, 17,5 Milliarden bei MBS). Nach drei Monaten wurde dieses Tempo auf den Maximalwert von 95 Milliarden US-Dollar pro Monat erhöht (60 Milliarden bei Staatsanleihen, 35 Milliarden bei MBS).

Auch andere große Zentralbanken wie die Europäische Zentralbank (EZB) und die Bank of England (BoE) haben ähnliche Programme zur Bilanzreduzierung aufgelegt, um die Inflation in ihren Währungsräumen zu bekämpfen.

Aktuell befinden wir uns in der Übergangsphase, daher lohnt es sich, einen Blick auf die Unterschiede zu werfen.

Expansion vs. Straffung: Ein Vergleich

Obwohl sie zwei Seiten derselben Medaille sind, unterscheiden sich QE und QT in ihren Zielen und Wirkungsweisen fundamental. Der Übergang von einer expansiven zu einer restriktiven Politik erfolgt dabei nicht abrupt, sondern wird durch eine Zwischenphase eingeleitet.

Die wesentlichen Unterschiede im Überblick:

Der Begriff Tapering beschreibt den Übergang von QE zu QT. Beim Tapering verlangsamt die Zentralbank zunächst das Tempo ihrer Anleihenkäufe. Die Bilanz wächst also weiterhin, aber langsamer. Erst wenn die Käufe vollständig eingestellt sind und die Bilanzsumme aktiv reduziert wird, beginnt der eigentliche Prozess des Quantitative Tightening.

Was bedeutet das für Anleger?

- Liquidität wird wieder wichtiger als Zinsniveau: Wenn QT endet, stabilisieren sich Reserven im Finanzsystem. Das stützt Risikoanlagen, oft schon bevor die Bilanzexpansion beginnt.

- Die langfristigen Zinsen könnten fallend tendieren: Marktmechanismen preisen eine lockere FED ein – unabhängig davon, was die FED heute tut.

- Der US-Dollar könnte weiter unter Druck bleiben: Der Dollar handelt die Erwartung einer lockereren Geldpolitik.

- Risikoanlagen profitieren meist früh im Lockerungszyklus: Historisch steigen Aktien, aber auch Unternehmensanleihen, oft schon in der Endphase eines QT-Zyklus.

Fazit: QT endet und die Zentralbank schreibt das nächste Kapitel

Quantitative Tightening war notwendig, um die Inflation in den Griff zu bekommen. Doch für Märkte zählt jetzt vor allem die Frage: Wie geht es weiter? Mit dem Ende des QT öffnet die FED die Tür zu einer neuen Phase – einer Phase, in der sie Liquidität stabilisieren und künftig möglicherweise wieder erweitern wird.

Damit zeigt sich erneut: Zentralbanken steuern Märkte über Erwartungen – nicht über ihre aktuellen Bilanzbewegungen.