Private Debt: Wie Profis investieren und was Privatanleger lernen können

Das Wichtigste in Kürze

- Private Debt bezeichnet die direkte Kreditvergabe an Unternehmen abseits öffentlicher Kapitalmärkte.

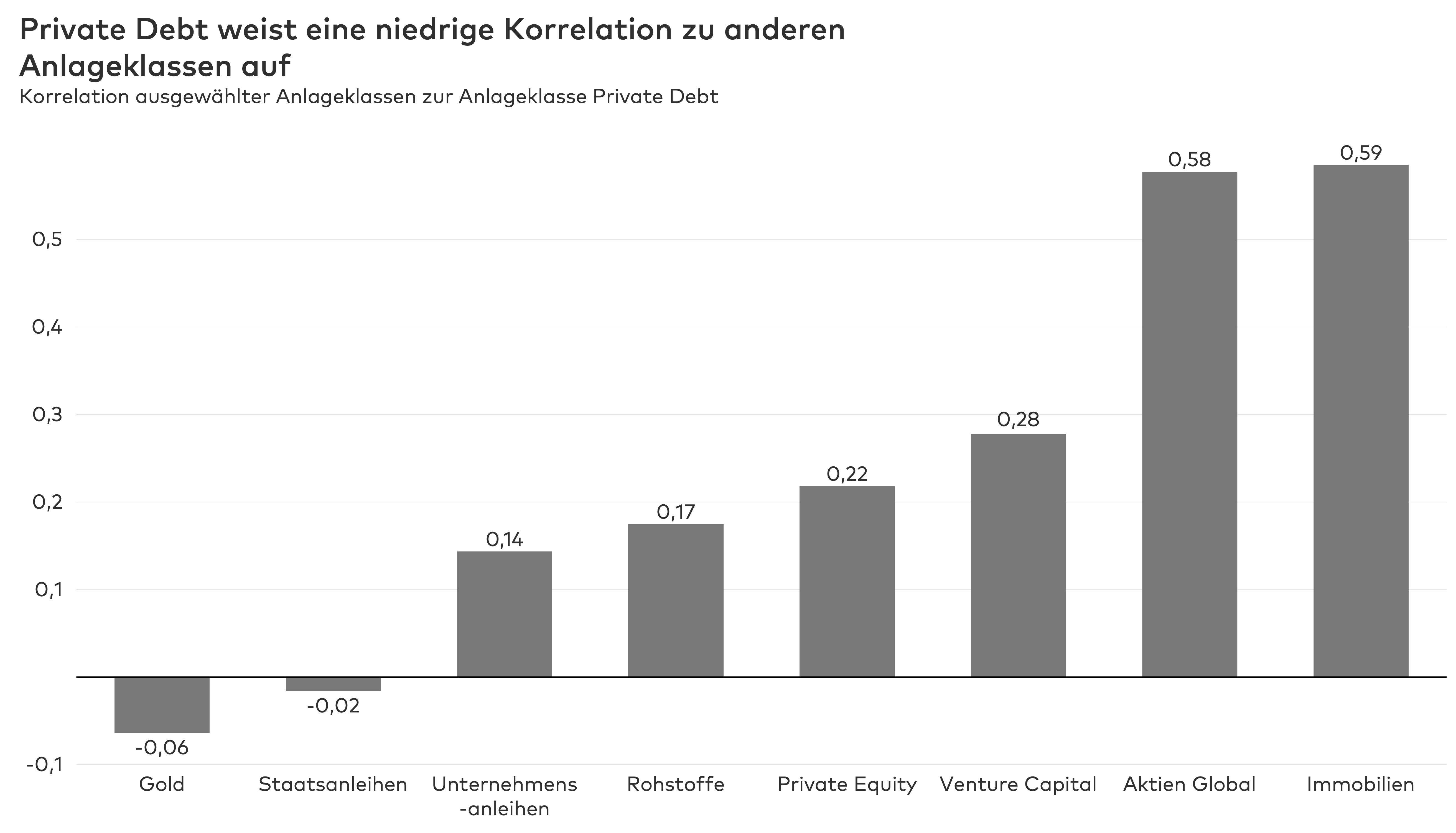

- Die Anlageklasse bietet stetige Zinsströme und geringe Korrelation zu Aktien.

- Private Debt wird zunehmend auch für Privatanleger zugänglich, bleibt aber eine illiquide, langfristige Anlage.

Was ist Private Debt?

Private Debt, in der Finanzwelt auch als Private Credit bezeichnet, beschreibt die direkte Vergabe von Fremdkapital an Unternehmen – ohne Umweg über Banken oder Börse. Statt öffentlich handelbare Anleihen aufzulegen, wenden sich die Unternehmen direkt an spezialisierte Private-Debt-Fonds. Diese vergeben Kapital vor allem an mittelständische oder Private-Equity-finanzierte Unternehmen.

Nach der Finanzkrise 2008 erlebte Private Debt einen regelrechten Boom. Neue Bankenregeln wie Basel III erschwerten Unternehmenskredite. In die entstehende Finanzierungslücke stießen Private-Debt-Manager vor – mit passgenauen Lösungen und entsprechend attraktiven Renditen für Investoren.

Wie investieren Profis in Private Debt?

Institutionelle Anleger und Family Offices investieren vor allem über spezialisierte Private-Debt-Fonds. Diese Fonds analysieren Kreditnehmer, strukturieren individuelle Finanzierungslösungen und begleiten die Unternehmen aktiv über die gesamte Laufzeit. Grundsätzlich ist der Markt aber schwer zugänglich. Manager brauchen Expertise im Kreditmanagement und Zugang zu attraktiven Transaktionen.

Welche Strategien gibt es?

Die Strategien im Private Debt richten sich nach der Rangfolge der Kredite. Diese Rangfolge beschreibt, welche Kredite im Insolvenzfall zuerst bedient werden:

- Senior Secured Debt (vorrangig besichert): Vorrangig besicherte Kredite bilden das Kernsegment des Private-Debt-Markts. Sie stehen in der Kapitalstruktur an erster Stelle und sind oft durch Vermögenswerte des Unternehmens besichert – etwa Immobilien, Maschinen oder Forderungen. Im Fall einer Restrukturierung oder Insolvenz werden sie zuerst bedient. Für Anlegende bedeutet das geringes Ausfallrisiko und hohen Kapitalschutz.

- Subordinated Debt (nachrangig): Nachrangige Kredite stehen in der Kapitalstruktur unterhalb der vorrangigen Kreditgeber, aber oberhalb des Eigenkapitals. Das höhere Risiko wird durch höhere Zinsen abgegolten. Nachrangige Kredite können das Renditeprofil eines Portfolios gezielt anreichern, sollten aber nur beigemischt werden, wenn die Qualität der zugrunde liegenden Unternehmen überzeugt.

- Warrants/Optionen (Kredite mit Eigenkapitalkomponente): Kredite mit Eigenkapitalkomponente kombinieren Fremdkapital mit einer Beteiligungskomponente. Neben laufenden Zinsen partizipieren Anlegende an einer möglichen Wertsteigerung des Unternehmens – etwa durch die Möglichkeit auf eine Übernahme von Vorzugsaktien. Solche Strukturen schlagen die Brücke zu Private Equity und sind besonders interessant, wenn Wachstum und Unternehmenswert klar erkennbar sind.

Warum investieren Profis in Private Debt?

Private Debt bietet vertraglich vereinbarte, stetige Zinsströme, oft deutlich höher als am öffentlichen Anleihenmarkt. Da die Kredite häufig variabel verzinst sind, steigen die Erträge in einem Hochzinsumfeld automatisch mit. Das macht die Anlageklasse besonders robust gegen Inflation.

Ein weiterer Vorteil ist die geringe Korrelation zu Aktien- und Rentenmärkten. Private Debt reagiert weniger auf kurzfristige Marktstimmungen, da die Erträge von der Zahlungsfähigkeit der Unternehmen abhängen – nicht von der Börsenentwicklung.

Zudem profitieren Investoren vom aktiven Management: Private-Debt-Manager führen detaillierte Due Diligence durch, verhandeln strenge vertragliche Auflagen, sogenannte Covenants, und begleiten die Unternehmen intensiv. Das trägt zur Risikoreduzierung und Wertsteigerung bei.

Welche Besonderheiten bringt Private Debt mit sich?

Neben der laufenden Verzinsung bietet Private Debt auch attraktive Perspektiven für den langfristigen Vermögensaufbau. Durch die Beimischung nachrangiger Kredite lässt sich ein diversifiziertes Portfolio schaffen, das regelmäßige Erträge mit Chancen auf Wertsteigerung kombiniert.

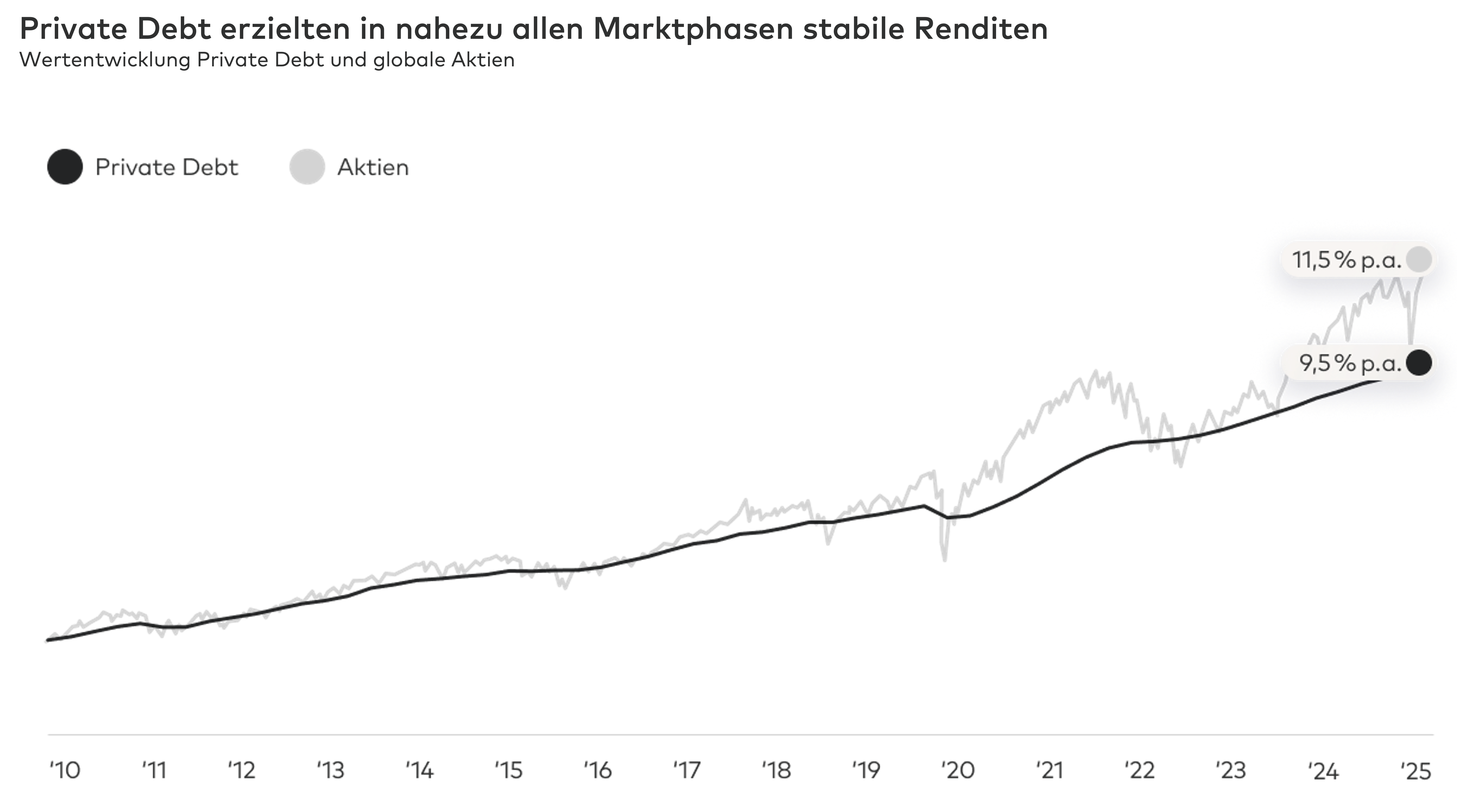

Da Fonds als direkte Kreditgeber auftreten, können sie Konditionen individuell verhandeln und in der Regel deutlich höhere Zinsmargen erzielen als im öffentlichen Anleihenmarkt. Die Zinsen liegen meist über denen klassischer Bankprodukte und sind oft variabel verzinst – steigen die Leitzinsen, steigen auch die Rückflüsse. Betrachtet man etwa die Renditen der Anlageklasse über die letzten 15 Jahre, sieht man, dass Private Debt seit Juni 2010 annualisierte Renditen von 9,5 Prozent erzielt hat, bei einem maximalen Wertrückgang von nur 5,2 Prozent.

Gleichzeitig verlangt die Anlageklasse eine längere Bindung: Die Kredite laufen oft 5 bis 10 Jahre und sind illiquide. Im Gegenzug winken Illiquiditätsprämien.

Gut zu wissen: Wie andere Anlagen aus dem Bereich der Private Markets ist auch Private Debt größtenteils illiquide und erfordert einen langfristigen Anlagehorizont. Wer investiert, sollte bereit sein, sein Kapital über mehrere Jahre zu binden – im Gegenzug winken kontinuierliche Erträge und Chancen auf langfristige Wertsteigerung.

Wichtig für Investoren ist außerdem ein breites Portfolio. Einzelkredite bergen Konzentrationsrisiken. Gut diversifizierte Fonds streuen Kredite über Branchen, Regionen und Bonitäten.

Was bedeutet das für Anleger?

Private Debt ist ein strategischer Baustein moderner Portfolios: ertragsstark, planbar und vergleichsweise wenig anfällig für Marktschwankungen. Während der Zugang früher institutionellen Investoren vorbehalten war, öffnen sich durch regulatorische Neuerungen, etwa den ELTIF-Mantel (European Long-Term Investment Fund), zunehmend auch Wege für Privatanleger.

Allerdings bleibt die Auswahl des richtigen Managers entscheidend. Erfahrung, ein überzeugender Track Record und ausgeprägte Kreditexpertise sind Schlüsselfaktoren für den Erfolg in dieser Anlageklasse. Wer langfristig denkt, bereit ist, Kapital über Jahre hinweg zu binden, und über einen professionellen Zugang investiert, kann von den stetigen Erträgen und dem langfristigen Wertentwicklungspotenzial dieser wachsenden Anlageform profitieren.